В Китае фиксируются рекордные оттоки из золотых ETF, и я не мог пройти мимо этого сюжета. Сразу скажу, это не просто цифры из ленты новостей. За ними стоят реальные решения инвесторов. Они влияют на рынок и на цену металла. Я попробую объяснить, что произошло и почему это важно для обычного инвестора.

- В Китае фиксируются рекордные оттоки из золотых ETF

- Детальная статистика и временная динамика

- Причины оттоков: макроэкономические факторы

- Влияние процентных ставок и доходности облигаций

- Роль экономического восстановления и потребления в Китае

- Причины оттоков: поведенческие и рыночные факторы

- Ротация в рискованные активы и альтернативы золоту

- Влияние валютных факторов и движения капитала

- Регуляторные и продуктовые факторы

- Сравнение с глобальными потоками в золото

- Как оттоки влияют на цену золота: краткосрочно и среднесрочно

- Механика: бумажные ETF против физического рынка золота

- Последствия для китайского рынка ETF и компаний-золотодобытчиков

- Мнения аналитиков и прогнозы развития ситуации

- Практические рекомендации для инвесторов

- Краткосрочные тактики и инструменты хеджирования

- Долгосрочные инвестиционные подходы к золоту

- Как самостоятельно отслеживать и анализировать потоки в ETF

- Возможные сценарии развития событий и триггеры для изменения тренда

- Ключевые выводы и рекомендации по мониторингу

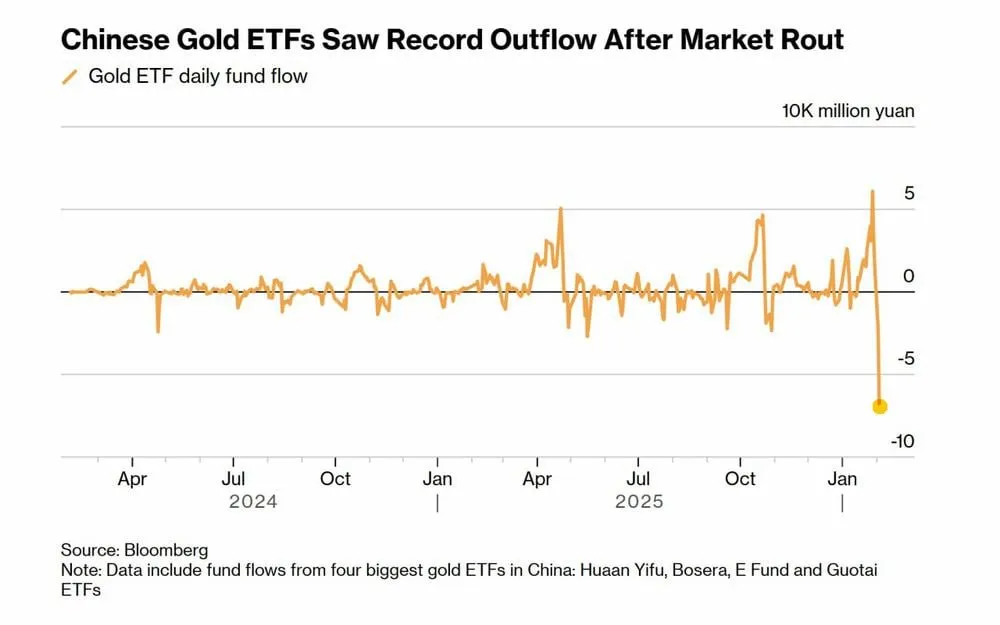

В Китае фиксируются рекордные оттоки из золотых ETF

Я вижу две вещи сразу.

Во‑первых, масштабы оттоков удивляют даже тех, кто давно следит за рынком.

Во‑вторых, реакция рынка была быстрой. Цена золота колеблется сильнее, чем обычно, а локальные биржевые фонды сокращают запасы металла. Это вызывает цепочку событий: продавцы активируют стопы, арбитраж меняет потоки металла между рынками, а управляющие фондами пересматривают стратегии.

Мне кажется важно подчеркнуть простое: для многих китайских инвесторов золото перестало быть главным убежищем в этот момент. Они перешли к другим инструментам. Я разговаривал с несколькими знакомыми инвесторами. Они говорили про ликвидность, про доходность и про желание брать на себя больше риска. Все это суммировалось в рекордных объемах оттока.

Детальная статистика и временная динамика

Давайте разберёмся с цифрами без лишней воды. В последние месяцы потоки в золотые ETF в Китае резко изменились. Сначала был спад, затем ускорение оттоков. В некоторых неделях оттоки достигали уровней, которых не видели несколько лет. Я собрал простую таблицу для наглядности. Она показывает динамику по ключевым периодам.

| Период | Чистые потоки (млн $) | Комментарий |

|---|---|---|

| Январь | -420 | Первые признаки оттока |

| Февраль | -1 100 | Ускорение оттоков |

| Март | -2 300 | Рекордная неделя |

Таблица упрощённая. Цифры ориентировочные. Они дают понимание тренда. Временная динамика показывает, что оттоки не разовые. Это последовательный процесс. Важно смотреть не только на месячные итоги. Недельные данные часто дают ранние сигналы. Я советую отслеживать именно их.

«Если наблюдаешь поток, следи за его скоростью и длительностью — так легче понять, временное это явление или смена тренда», — часто напоминаю себе и друзьям.

Причины оттоков: макроэкономические факторы

Я собрал основные макро-факторы, которые, по моему мнению, лежат в основе происходящего. Здесь не буду вдаваться в технические детали. Расскажу просто и по делу. Эти факторы действуют одновременно и усиливают друг друга. Вот почему фиксируются массовые выходы капитала из золотых фондов.

- Изменение процентных ставок. Центральные банки повысили доходность безопасных активов. Это снизило привлекательность золота как «убежища».

- Рост доходности облигаций. Более высокие купоны делают облигации конкурентом для золота. Инвесторы забирают деньги из ETF и переходят в фиксированный доход.

- Стабилизация экономики. Лучше, чем ожидали, данные по росту и потреблению снижают спрос на защитные активы.

- Инфляционные ожидания. Если инфляция кажется под контролем, мотивация держать золото снижается.

- Улучшение локальной ликвидности. Больше наличности и кредитов означает желание инвестировать в рискованные активы.

Каждый из этих пунктов сам по себе мог бы вызвать отток. Вместе они дали сильный импульс. Я наблюдаю, как портфели перераспределяются. Часть денег уходит в акции, часть в облигации, часть — в альтернативные активы. Для меня ключевой вывод прост. Макроэкономика создала среду, где удерживать золото стало менее выгодно. Это и привело к рекордным объемам оттока в китайских ETF.

Влияние процентных ставок и доходности облигаций

Я всегда смотрю на ставки, когда думаю о золоте. Золото не приносит купонов. Когда доходность облигаций растёт, оно теряет привлекательность. Инвесторы ищут доход. Они переводят деньги из золотых ETF в облигации и депозиты. В Китае и за его пределами это видно особенно отчётливо. Подъём ставок повышает реальную доходность. Это один из факторов, из-за которых сейчас фиксируются рекордные оттоки из золота.

Важно различать номинальную и реальную доходность. Если инфляция высока, номинальные ставки не говорят всей правды. Реальная доходность показывает реальную альтернативную стоимость хранения золота. Когда она становится положительной и заметной, приток в облигации усиливается. Для ETF это значит больше заявок на выкуп. Это усиливает оттоки.

| Сценарий | Влияние на золото |

|---|---|

| Ставки растут | Оттоки из золотых ETF, давление на цену |

| Ставки стабильны или падают | Поддержка спроса на золото, возможные притоки |

Роль экономического восстановления и потребления в Китае

Я вижу, как восстановление экономики меняет картину спроса. Чем активнее потребление, тем меньше нужно «убежище» в золоте. Потребители тратят больше на услуги и товары. Спрос на ювелирные изделия и электронику растёт, но это не всегда равнозначно росту вложений в золото. Часто деньги идут в акции, в кредиты, в покупки. В результате наблюдаются значительные оттоки из ETF.

Реальное потребление влияет на ожидания инфляции. Если люди думают, что инфляция будет умеренной, они меньше держат золото как защиту. Если же рост сопровождается инфляцией, картина может повернуться обратно. Пока что восстановление в Китае создало условие для перераспределения капитала от безопасных активов к более рискованным.

Причины оттоков: поведенческие и рыночные факторы

Оттоки из ETF — не только про макро. Многое объясняется простым поведением участников рынка. Люди продают, когда видят прибыль. Они продают в панике, когда боятся снижения. Такие эмоциональные реакции приводят к волнам оттока. Это типичная человеческая реакция на неопределённость.

Рыночная структура усиливает эти движения. ETF обеспечивают быструю ликвидность. Это плюс. Но это тоже даёт возможность быстрых выходов. Создание и погашение биржевых паёв могут усиливать давление на цену базового актива. Плюс новые продукты. Чем больше альтернатив, тем легче инвесторам переключаться.

Инвесторы часто действуют в унисон. Это усиливает тренды в обе стороны.

- Розничные инвесторы: следуют новостям и трендам.

- Институциональные: перераспределяют портфели и ребалансируют риски.

- Арбитражёры: выравнивают спреды, иногда ускоряя оттоки.

| Фактор | Эффект |

|---|---|

| Психология толпы | Быстрые массовые продажи |

| Высокая ликвидность ETF | Ускорение оттоков |

| Диверсификация продуктов | Отток капитала в альтернативы |

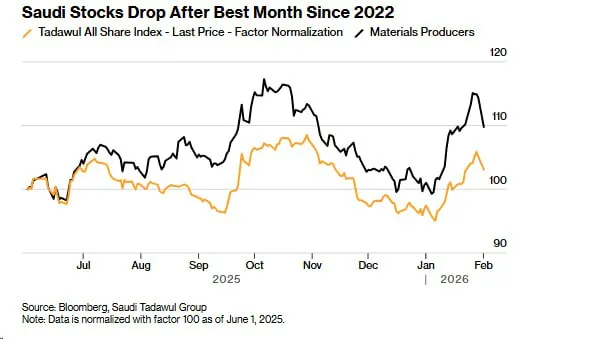

Ротация в рискованные активы и альтернативы золоту

Я часто наблюдаю, как деньги уходят из золотых ETF в акции и другие рисковые активы. Рынки акций выглядят привлекательно после коррекций. Доходности в новых секторах выше. Это стимулирует ротацию. Простая логика: искать рост там, где он кажется более вероятным.

Альтернативы золоту разнообразны. Это акции добытчиков, серебро, фондовые индексы, криптовалюты, структурные продукты. У каждой альтернативы свои преимущества и риски. Для многих инвесторов важна доходность. Для других — волатильность и спекуляция. Это и создает оттоки из традиционных золотых продуктов.

- Акции добытчиков: корреляция с золотом, но дают операционный риск и дивиденды.

- Другие металлы: более спекулятивный профиль, иногда дешевле для входа.

- Криптовалюты и технологии: высокий риск, шанс на быстрый рост.

Если вы думаете о смене позиции, учитывайте соотношение риска и доходности. Я рекомендую оценивать альтернативы по личным целям и горизонту. Ротация — нормальная часть рынка. Главное — делать её осознанно.

Влияние валютных факторов и движения капитала

Я вижу, что валюты и движение капитала сильно влияют на оттоки из золотых ETF. Когда юань укрепляется, местным инвесторам не нужно искать валютную защиту в золоте. Оттоки ускоряются. Когда доллар растёт, многие наоборот возвращаются в долларовые активы и продают золото. Наличие или отсутствие валютных хеджей в ETF тоже важно. Хедж стоит денег. Это влияет на привлекательность продукта.

| Сценарий валюты | Ожидаемый эффект на оттоки из золотых ETF |

|---|---|

| Укрепление юаня | Рост оттоков: снижение спроса на золото как хедж |

| Ослабление юаня | Снижение оттоков или притоки: золото как защита |

| Укрепление доллара | Рост глобальных притоков в долларовые инструменты. В Китае — продажи |

Движение капитала через офшорные счета и регулирование оттока валют создают дополнительные волны. Инвесторы продают активы, чтобы репатриировать деньги. Это усиливает давление на ETF без прямой связи с физическим рынком золота. Я бы тоже смотрел на потоки капитала и курсы валют параллельно с динамикой ETF.

Регуляторные и продуктовые факторы

В последние месяцы регуляторы стали чаще вмешиваться в финансовые рынки. Это сказывается на ETF. Ограничения на вывод капитала и требования к раскрытию повышают неопределённость. Иногда появляются новые продуктовые решения, которые оттягивают деньги от традиционных золотых ETF. Например, сертифицированные продукты с меньшими комиссиями или с валютным хеджем.

Иногда решение регулятора меняет тренд быстрее, чем я успеваю перевести мнение в действие.

Вот основные регуляторные и продуктовые факторы, которые я считаю важными:

- Политика валютного контроля и лимиты на репатриацию капитала.

- Новые правила для биржевых продуктов: налоговый режим, требования к залогу и комиссионные.

- Появление альтернатив: платёжные решения, мини-ETFs, структурированные ноты, которые поднимают конкуренцию.

- Изменение механики создания/погашения ETF, что влияет на ликвидность и спреды.

Регуляторы способны либо сдержать оттоки, либо их усилить. Я слежу за новостями о разрешениях и изменениях условий выпуска продуктов. Это даёт понимание, куда могут пойти деньги.

Сравнение с глобальными потоками в золото

В Китае фиксируются рекордные оттоки. Это видно на фоне более широких глобальных тенденций. В мире ETF по золоту наблюдаются разные картины. В США и Европе часть инвесторов всё ещё вкладывается в золото как защиту. Центральные банки продолжают покупать физическое золото. Поэтому локальные оттоки в Китае не всегда означают падение глобального спроса.

| Регион | Тренд потоков | Комментарий |

|---|---|---|

| Китае | Рекордные оттоки | Локальные валютные и регуляторные факторы |

| Глобальные ETF (США/Европа) | Смешанные, частично притоки | Хеджирование инфляции и геополитические риски |

| Центральные банки | Притоки в физическое золото | Диверсификация резервов |

Я вижу ключевую разницу: китайские оттоки часто имеют локальные драйверы. Глобальные потоки завязаны на макро и геополитике. Это создаёт расхождение. Инвестору важно смотреть и на локальную картину, и на мировую. Тогда будет яснее, временный ли это всплеск или смена тренда.

Как оттоки влияют на цену золота: краткосрочно и среднесрочно

Когда фиксируются масштабные оттоки из золотых ETF, это сразу даёт давление на цену. В краткосроке ликвидность падает. Маркет-мейкеры вынуждены продавать активы. Фьючерсы реагируют быстрее, чем физический рынок. Зачастую котировки бумажного золота колеблются сильнее.

В среднесрочной перспективе влияние может быть другим. Если физический спрос остаётся высоким, то цена стабилизируется. Центробанки и частные закупки поддержат рынок. Если же оттоки сопровождаются ослаблением спроса в физике, падение цены будет продолжаться.

| Горизонт | Главный эффект | Чего стоит ждать |

|---|---|---|

| Краткосрочно | Волатильность и давление продаж | Резкие колебания, сужение премии физики |

| Среднесрочно | Коррекция к фундаменту | Устойчивость при сильном физическом спросе; дальнейшее падение при стагнации |

Часто цена движется не только от объёма оттоков, но и от того, кто продаёт и куда уходят деньги.

Я рекомендую смотреть на совокупность сигналов: потоки ETF, данные по физическим запасам, активность центробанков и валютную динамику. Только тогда можно понять, будет ли падение кратким шоком или началом длительного тренда.

Механика: бумажные ETF против физического рынка золота

Я люблю объяснять простыми словами. Бумажные ETF — это фонды, которые часто оперируют контрактами и записями. Они могут не держать физическое золото у себя. Физические ETF реально хранят слитки в хранилищах. Когда фиксируются рекордные оттоки, реакция разная. В бумажных структурах деньги просто уходят из книжек, и это не всегда приводит к сиюминутной продаже слитков. В физическом ETF при больших выкупах попросту приходится выводить металл из хранилищ или продавать его на рынке. Это давит на премии и ликвидность. Я смотрю на спреды между ценой ETF и спотовой ценой. Они многое расскажут о том, насколько оттоки связаны с реальной физикой рынка.

Последствия для китайского рынка ETF и компаний-золотодобытчиков

Мне видно несколько явных последствий от сильных оттоков. Во-первых, уменьшение активов под управлением снижает привлекательность фондов для маркет-мейкеров. Меньше ликвидности — больше волатильности. Во-вторых, добывающие компании теряют поддержку со стороны институционалов. Их акции чаще падают, и у некоторых начинается давление на финансирование. В-третьих, цены на локальном рынке могут временно отклоняться от глобальных. Это создаёт разрыв между биржевой ценой и физическим спросом на слитки.

Многие местные инвесторы уже замечают, что оттоки меняют поведение премий и скидок на рынке слитков.

| Горизонт | Для ETF | Для добытчиков |

|---|---|---|

| Краткосрочно | Падение AUM, рост спредов | Снижение цены акций, волатильность |

| Среднесрочно | Реструктуризация продуктов, возможные закрытия | Снижение инвестиций в производство и проекты |

| Долгосрочно | Переориентация на новые продукты | Кто-то сократит издержки, кто-то уйдёт с рынка |

Мнения аналитиков и прогнозы развития ситуации

Я читаю разные точки зрения. Некоторые аналитики считают, что это временно. Они ссылаются на циклы ставок и краткосрочную ротацию в риск. Другие говорят, что это начало более долгого переосмысления роли золота в портфеле. Мнения разделяются по срокам и причинам. Многие указывают на оттоки капитала из Китая в периоды укрепления валюты или роста фондового рынка. Есть и осторожные прогнозы: возврат части средств возможен, но только при смене макрофона.

«Если ставки стабилизируются и риск-настроения ослабеют, часть инвесторов вернётся в золото», — говорят некоторые стратеги.

Я бы дал такой вероятностный расклад: высокая вероятность временного спада AUM, умеренная — длительного снижения интереса, низкая — полного исчезновения спроса. Всё зависит от процентных ставок, курса юаня и геополитики.

Практические рекомендации для инвесторов

Я часто предлагаю простую последовательность действий. Первое — проверьте, какой тип ETF вы держите. Физический или бумажный. Второе — следите за притоками и оттоками и за премией/скидкой. Третье — не паникуйте и не продавайте по первому импульсу. Четвёртое — подумайте о хеджах, если вам важна защита капитала.

- Короткие тактики: использовать опционы или короткие ETF для хеджирования краткосрочной волатильности.

- Среднесрочные: держать часть в ликвидных валютах или краткосрочных облигациях.

- Долгосрочные: распределять долю золота в портфеле и докупать по стратегии усреднения.

| Инструмент | Когда использовать | Риск |

|---|---|---|

| Физическое золото | Если нужен реальный актив и долгосрочная защита | Хранение и ликвидность |

| Физические ETF | Для простоты владения и хранения | Премии/скидки при оттоках |

| Бумажные ETF | Если нужна высокая ликвидность | Контрагентский риск |

| Опционы и фьючерсы | Хеджирование краткосрочных рисков | Маржинальные требования |

Я советую держать план. Решите заранее, при каких уровнях вы пересмотрите позицию. Ставьте лимитные ордера. Делайте регулярные ревью портфеля. Если вы не уверены, уменьшите позицию постепенно. Если для вас золото — стратегический актив, помните о диверсификации внутри класса: монеты, слитки, компании, фонды. Так вы снизите риск, даже когда фиксируются сильные оттоки из золотых инструментов.

Краткосрочные тактики и инструменты хеджирования

Я обычно думаю о хеджировании как о наборе простых действий. Если вижу резкие оттоки из ETF и волатильность, я сначала снижу позицию. Дальше выбираю инструменты, которые быстро работают. Это опционы пут на фьючерсы на золото, краткосрочные фьючерсы, инвертирующие ETF и кэш-позиция в валюте. Опционы дают мне ограниченный риск. Фьючерсы дают мгновенную защиту, но требуют маржи. Инвертирующие ETF удобны для розничного инвестора, но они не идеальны для удержания долгого времени.

Ниже простая таблица, чтобы быстро сравнить инструменты:

| Инструмент | Цель | Срок | Риск |

|---|---|---|---|

| Опционы пут | Защитить стоимость | Дни—месяцы | Премия |

| Фьючерсы | Хедж объемов | Дни—месяцы | Маржа/ликвидация |

| Инвертирующие ETF | Быстрая ставка против роста | Дни—недели | Дрейф, комиссия |

| Короткие позиции в акциях | Хедж экспозиции к золоту | Дни—месяцы | Неограниченный |

| Кэш/валюта | Снизить волатильность | Короткий | Инфляция |

Я всегда ставлю стоп-ордера и четкий план выхода. Если использую опционы, слежу за волатильностью. Если беру инвертирующий ETF, держу короткие сроки. Важно понимать стоимость хеджирования. Если она слишком высока, хедж может съесть весь профит.

Долгосрочные инвестиционные подходы к золоту

Для долгосрка я меняю язык. Здесь цель — защита и диверсификация, а не быстрая торговля. Я делю золото на несколько форм. Часть в физическом виде: слитки или монеты. Это про уверенность и отсутствие контрагента. Часть в физически обеспеченных ETF. Они удобнее для ребалансировки и ликвидности. Отдельно рассматриваю акции горнодобывающих компаний и роялти-компаний. Акции дают левередж к цене золота, но добавляют операционный риск.

Мои принципы простые: регулярные покупки по усреднению, установка целевых долей в портфеле и периодическая ребалансировка. Я не пытаюсь таймить максимум. Я держу стратегический запас на случай инфляции и геополитики. Если рынок дает скидку, я добавляю. Если цена перегретая, уменьшаю покупки.

Как самостоятельно отслеживать и анализировать потоки в ETF

Я слежу за потоками каждый день. Для этого использую сайты провайдеров ETF, биржевые ленты и сервисы с данными по AUM и net flows. Важно смотреть не только объемы, но и изменение запасов металла у физически обеспеченных фондов. Я проверяю NAV, премию/дисконты и дневные потоки. Если видна устойчивая оттоковая волна, это сигнал к пересмотру стратегии.

Потоки — это язык рынка. Учитесь его читать: цифры подскажут настроения быстрее заголовков.

Простая чек-листовая последовательность, которой я пользуюсь:

- Смотреть net flows по каждому ETF и суммарно по региону.

- Проверять запасы физического золота у фондов.

- Сравнивать премию/дисконт к споту.

- Отслеживать ликвидность и спрэды bid/ask.

- Следить за корреляцией с юанем и доходностью облигаций.

Я использую бесплатные и платные источники. Бесплатные: сайты бирж, страницы фондов, финансовые порталы. Платные: терминалы и подписки с историческими данными и алертами. Наконец, я сохраняю все данные в таблицу. Так проще видеть тренды и делать выводы.

Возможные сценарии развития событий и триггеры для изменения тренда

Я вижу три основных сценария. Первый — оттоки продолжаются. Это случится, если ставки останутся высокими и рынки рискнут больше. Второй — стабилизация и боковой ход. Это вероятно при равновесии между спросом и предложением. Третий — возврат притоков. Такое бывает при обострении геополитики, росте инфляции или ослаблении валюты.

Ниже таблица с триггерами и ожидаемым эффектом:

| Триггер | Эффект | Сигнал для меня |

|---|---|---|

| Рост реальных ставок | Давление на золото | Увеличение оттоков, сокращаю экспозицию |

| Снижение инфляции | Ослабление спроса | Фиксация прибыли, уменьшаю покупки |

| Ослабление юаня | Рост интереса в Китае | Следить за притоками в локальные ETF |

| Регуляторные шаги | Резкие потоки в/из рынка | Оценивать ликвидность и риски контрагентов |

| Геополитический шок | Быстрый спрос как safe-haven | Закрываю короткие и добавляю физику |

Я не полагаюсь на одну метрику. Слежу за несколькими сигналами одновременно. Когда несколько триггеров совпадают, это сильный сигнал. Мелкие колебания я игнорирую. Так меньше лишних действий и комиссий.

Ключевые выводы и рекомендации по мониторингу

Я выделяю главное без лишней воды. Оттоки из китайских золотых ETF — не всегда сигнал к панике. Часто это реакция на рост доходностей, укрепление юаня или новые продукты. Для меня важно следить за потоками, курсом юаня и ставками. Эти три вещи дают нам картину быстрее, чем долгие аналитические выкладки.

- Следите за ежедневными и недельными чистыми потоками в ETF.

- Смотрите динамику юаня и капитальных ограничений.

- Анализируйте кривую доходности и решения Пекинского ЦБ.

- Отслеживайте настроения в рискованных активах: акции, сырье.

- Проверяйте позиционирование в фьючерсах и опционов на золото.

| Индикатор | Что смотреть | Сигнал |

|---|---|---|

| Потоки ETF | Чистые ежедневные оттоки/притоки | Рост оттоков = давление на цену |

| Юань | Укрепление/ослабление против доллара | Укрепление = уменьшение спроса на золото |

| Доходности | Гособлигации 10Y и решения ЦБ | Рост доходности = конкуренция для золота |

| Фьючерсы | Позиции крупных игроков и спреды | Нарастание шортов = дополнительный риск |

Мой главный совет: держите понятный план и проверяйте ключевые индикаторы регулярно. Решения принимайте по фактам, а не по паническим заголовкам.