Когда начинаешь разбираться в инвестициях, первым делом хочется понять, как собрать портфель акций, чтобы вложения приносили пользу и не вызывали лишних переживаний. Составить такой портфель — значит объединить разные акции в одном наборе так, чтобы минимизировать риски и получить стабильный доход. При правильном подходе это не сложно, и каждый может научиться этому процессу без лишней головной боли.

- Что такое портфель акций и зачем его собирать

- Основные шаги как собрать портфель акций

- Определение целей и инвестиционного горизонта

- Оценка уровня риска и финансовых возможностей

- Принципы диверсификации портфеля акций

- Виды акций для портфеля: ростовые, дивидендные и голубые фишки

- Ростовые акции и их потенциал

- Дивидендные акции для стабильного дохода

- Как выбрать акции для портфеля: использование фундаментального и технического анализа

- Как контролировать и корректировать портфель акций

- Ошибки при сборе портфеля акций и как их избежать

- Полезные инструменты и сервисы для управления портфелем акций

Что такое портфель акций и зачем его собирать

Портфель акций — это набор акций разных компаний, которые вы держите у себя в инвестициях. Такой портфель помогает распределить деньги между несколькими активами, вместо того чтобы держать все в одной компании. Зачем это нужно? Если одна акция упадет, остальные могут компенсировать потери. Это снижает общий риск вложений. Представьте, что вы не кладёте все яйца в одну корзину. Кроме того, портфель позволяет более гибко управлять своими деньгами и корректировать вложения в зависимости от рыночной ситуации.

Основные шаги как собрать портфель акций

Чтобы собрать портфель акций, не нужно быть экспертом. Важно понять несколько простых шагов. Сначала определитесь, зачем вы инвестируете и на какой срок. Затем оцените, сколько вы готовы рисковать и сколько денег можете вложить. После этого выберите разные акции, которые подходят под ваши цели и риски. Не забудьте про диверсификацию — то есть, разделение инвестиций между разными компаниями и отраслями. Наконец, периодически проверяйте свой портфель и корректируйте его. Эти шаги помогут вам начать и не потеряться в многообразии рынка.

Определение целей и инвестиционного горизонта

Без ясных целей собрать портфель акций сложно. Нужно понять, зачем вы вкладываете деньги. Например, хотите накопить на пенсию через 20 лет или ищете дополнительный доход уже через пару лет. Это называется инвестиционным горизонтом — период, на который вы планируете инвестировать. Если срок долгий, можно позволить себе больше рисков, потому что время позволяет переждать спад рынка. Если цель короткая, лучше выбирать более стабильные активы. Четкое понимание своих целей помогает выбрать правильный набор акций.

Оценка уровня риска и финансовых возможностей

Каждая инвестиция связана с риском. Важно честно оценить, сколько риска вы можете выдержать. Это зависит и от вашего характера, и от финансового положения. Кто-то боится потерять даже небольшой процент вложений, а кто-то готов играть на повышенных ставках ради большой прибыли. Также учтите, сколько денег вы готовы вложить и какую сумму можете позволить себе потерять без серьезных последствий. Это поможет избежать ситуаций, когда приходится продавать акции в минус из-за форс-мажора.

Принципы диверсификации портфеля акций

Диверсификация — ключевой элемент при сборе портфеля акций. Это значит, что нельзя вкладывать все деньги в одну компанию или отрасль. Лучше распределить инвестиции между разными секторами экономики и типами акций. Благодаря этому, если одна отрасль переживает спад, другие могут подтянуть итог. Чем шире и более разнообразен ваш портфель, тем стабильнее будет доход и меньше риск потерь.

| Преимущества диверсификации | Риски при отсутствии диверсификации |

|---|---|

| Снижение общего риска вложений | Высокая зависимость от состояния одной компании |

| Повышение стабильности дохода | Быстрые потери при падении рынка |

| Возможность гибко реагировать на рыночные изменения | Ограниченные возможности для роста |

Кроме отраслевой диверсификации, стоит обращать внимание на разные категории акций и рынки, чтобы сделать портфель устойчивым к любым экономическим ситуациям.

Виды акций для портфеля: ростовые, дивидендные и голубые фишки

Когда я начал собирать свой портфель, первое, что понял — не все акции одинаковые. Есть несколько видов, которые по-разному влияют на доход и риски. Самые распространённые — ростовые, дивидендные и голубые фишки. Каждый тип заслуживает внимания, потому что они по-разному играют на поле инвестиций.

Ростовые акции и их потенциал

Ростовые акции — это компании, которые активно развиваются и увеличивают свою прибыль быстрее рынка. Они редко платят дивиденды, потому что деньги вкладывают в развитие. Зато цена таких акций может расти очень быстро. Представь, что ты заходишь в бизнес на раннем этапе, и через пару лет он становится огромным. Это как раз про ростовые компании. Но с таким потенциалом всегда идет и большой риск. Цена может упасть, если у компании не получится развиваться, как планировалось.

Дивидендные акции для стабильного дохода

Дивидендные акции — это совсем другой тип. Тут компания делится частью прибыли с акционерами в виде дивидендов. Это стабильный, хоть и не всегда большой, доход, который можно получать регулярно. Такие компании обычно крупные и устойчивые. Это как иметь доходный участок земли — и на цену оглядываешься, и доход получаешь. Мне нравится этот вид акций, потому что он добавляет спокойствия к моему портфелю и помогает переживать рыночные качели.

Как выбрать акции для портфеля: использование фундаментального и технического анализа

Когда пришло время выбирать конкретные акции, я понял, что одного желания недостаточно. Тут помогает фундаментальный и технический анализ. Фундаментальный анализ — это изучение самой компании: её финансов, показателей и перспектив. Я смотрю на выручку, прибыль, долги, конкурентное положение. Это помогает понять, насколько компания крепка и сколько она может заработать в будущем.

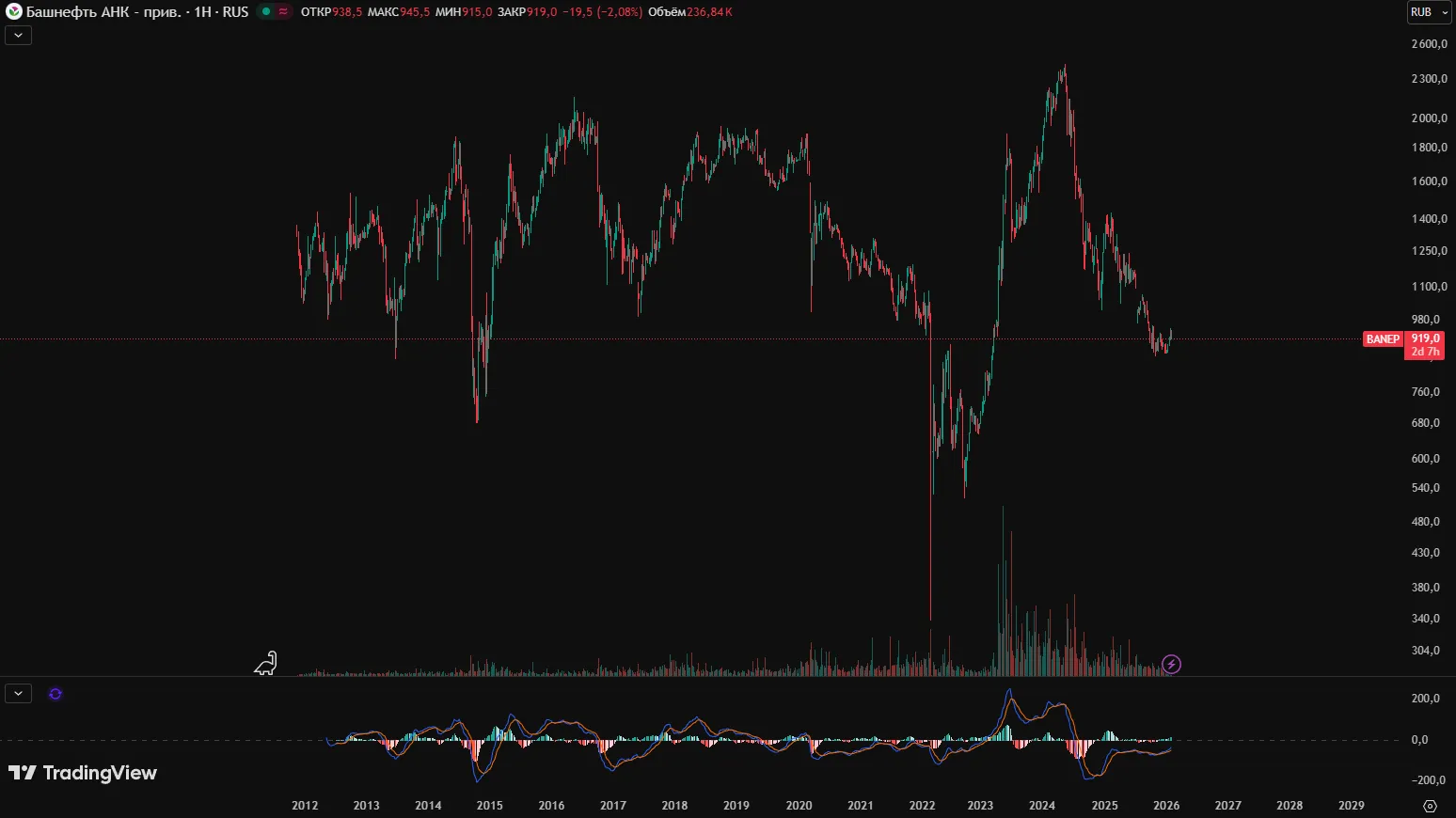

Технический анализ — это уже про рынок и поведение цены. Здесь я изучаю графики, тренды, объёмы торгов, чтобы понять, когда лучше купить или продать акцию. Здорово, когда два этих подхода работают вместе. Фундаментальный анализ говорит, что акция перспективна, а технический подсказывает подходящий момент для входа.

Как контролировать и корректировать портфель акций

Создать портфель — только начало. Чтобы он приносил пользу, нужно за ним следить. Я регулярно проверяю, как меняется стоимость акций и дивиденды. Если какая-то акция начала сильно проседать или компания перестала приносить прибыль, я задумываюсь о корректировке. Корректировать портфель нужно в зависимости от целей и ситуации на рынке. Иногда приходится продавать часть акций с хорошей прибылью и покупать другие, более перспективные. Важно не паниковать при краткосрочных падениях, а смотреть на долгосрочную картину. Такой подход помогает держать баланс между риском и доходностью, и портфель не превращается в источник постоянного стресса.

Ошибки при сборе портфеля акций и как их избежать

Когда начинаешь собирать портфель акций, легко совершить ошибки. Часто люди покупают акции, основываясь на эмоциях или спекуляциях. Это плохой подход. Например, можно вложиться в компанию только потому, что о ней много говорят в новостях. Но это не значит, что она принесет прибыль. Важно оценивать бизнес, а не просто следовать моде.

Еще одна ошибка — отсутствие диверсификации. Некоторые вкладывают все деньги в одну или две акции, надеясь на большой рост. Это рискованно. Если одна компания упадет в цене, можно потерять много. Правильнее распределить вложения по разным секторам и типам акций.

Многие забывают про регулярный контроль портфеля. Даже если составили хороший набор акций, со временем ситуация меняется. Рынок двигается, компании развиваются, и надо периодически пересматривать свой выбор. Игнорирование этого шага ведет к потерям.

Также не стоит бездумно следовать советам «экспертов» в интернете. Каждый совет надо проверять самостоятельно, изучать компанию, анализировать отчеты. Не стоит гнаться за «горячими» идеями, которые обещают сверхдоходы за короткий срок.

Главное — инвестировать осознанно и не поддаваться панике или эйфории рынка.

В таблице ниже собрал основные ошибки и способы их избежать:

| Ошибка | Как избежать |

|---|---|

| Инвестиции без анализа | Изучать финансовую отчетность и перспективы компании |

| Отсутствие диверсификации | Распределять инвестиции по разным акциям и отраслям |

| Редкий или отсутствующий контроль | Регулярно проверять и корректировать портфель |

| Слепое следование чужим советам | Делать собственный анализ и оценку рисков |

Полезные инструменты и сервисы для управления портфелем акций

Управлять портфелем без помощи сервисов почти нереально. Раньше записывал все в тетрадь, сейчас есть приложения и сайты, которые облегчают жизнь.

Одни из самых популярных — это инвестиционные платформы с удобным интерфейсом. Они показывают баланс, доходность, динамику акций, а некоторые даже советуют, что купить или продать.

Есть сайты с финансовыми новостями и аналитикой. Они помогают следить за новостями, которые могут повлиять на рынок. Быстро можно узнать о важных событиях у компаний из портфеля.

Для тех, кто любит самостоятельно анализировать данные, существуют инструменты технического анализа. С их помощью смотрят графики, объемы торгов, индикаторы трендов.

Чтобы не упустить сроки отчетности и дивидендных выплат, можно использовать календарь инвестора. Он напоминает, когда готовится отчет или нужно ожидать дивиденды.

| Инструмент/Сервис | Что дает | Примеры |

|---|---|---|

| Платформы для инвестирования | Удобный учет портфеля и торговля акциями | Тинькофф Инвестиции, Interactive Brokers |

| Финансовые новостные сайты | Актуальные новости и аналитика | Investing.com, РБК |

| Инструменты технического анализа | Графики и индикаторы для анализа трендов | TradingView, MetaTrader |

| Календарь инвестора | Напоминания о важных событиях по акциям | MarketWatch, Investing.com |

Использование таких сервисов помогает не упустить важных моментов и принимать обдуманные решения. Если серьезно относиться к инвестициям, эти инструменты станут хорошими помощниками.