ГК «Азот»: анализ выпуска облигаций

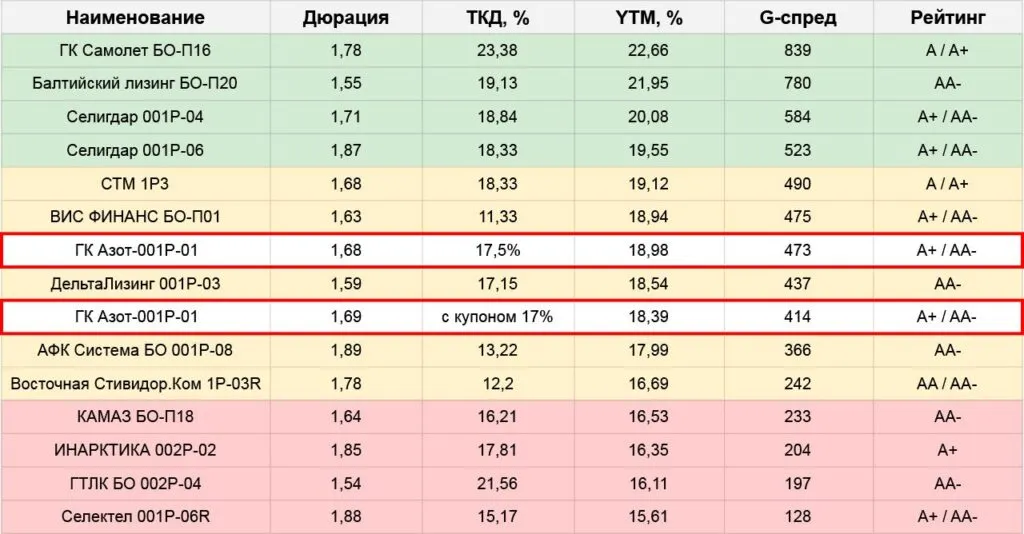

ГК «Азот» планирует дебютное размещение облигаций с рейтингом AA. Условия выпуска:

- ежемесячный купон — до 17,5 %;

- доходность к погашению (YTM) — до 18,98 %;

- срок — 2 года;

- объём — 500 млн рублей.

О компании

«Азот» — крупный производитель минеральных удобрений в России. Также компания входит в тройку лидеров по производству капролактама — сырья для изготовления капронового волокна и пластика. Соотношение объёмов экспорта и продаж на внутреннем рынке примерно равное — 50 % на 50 %.

Среди примечательных бенефициаров — миллиардер Роман Троценко. Ранее он возглавлял Объединённую судостроительную корпорацию (ОСК) и считается близким к Игорю Сечину.

Компания занимает сильные позиции в стабильном секторе и обладает значительным административным ресурсом.

Финансовые показатели за 1 полугодие 2025 года

- Выручка — 66,7 млрд рублей (+9,8 %).

- EBITDA — 23,8 млрд рублей (+22,2 %).

- Прибыль — 7,3 млрд рублей (-26,3 %).

- ОДП — стабильно положительный.

- Общий долг — 50,3 млрд рублей (+8,8 %).

- Соотношение долга и капитала — 0,4х.

- ЧД/EBITDA LTM — 1,2х.

- ICR LTM — 4,5х.

Большая часть долга стала краткосрочной, но, по мнению аналитика, проблем с рефинансированием не ожидается. В целом, ситуация выглядит стабильной.

Нюансы

- Компания успешно хеджировала ключевую ставку с помощью свопов, что приносит дополнительный финансовый доход. Однако эта сделка завершится в 2025 году. Тем не менее, даже без учёта этого дохода, покрытие финансовых расходов остаётся уверенным — порядка 2х.

- Из-за значительных капитальных вложений свободный денежный поток (FCF) у «Азота» близок к нулю. Компания планирует запустить новую инвестиционную программу в 2026–2027 годах, что может повлечь за собой дополнительные расходы, ухудшение долговых показателей и, возможно, необходимость привлечения новых займов.

На данный момент кредитное качество компании оценивается положительно. С учётом стартового купона бумага остаётся привлекательной, несмотря на некоторое снижение рынка в этом сегменте.

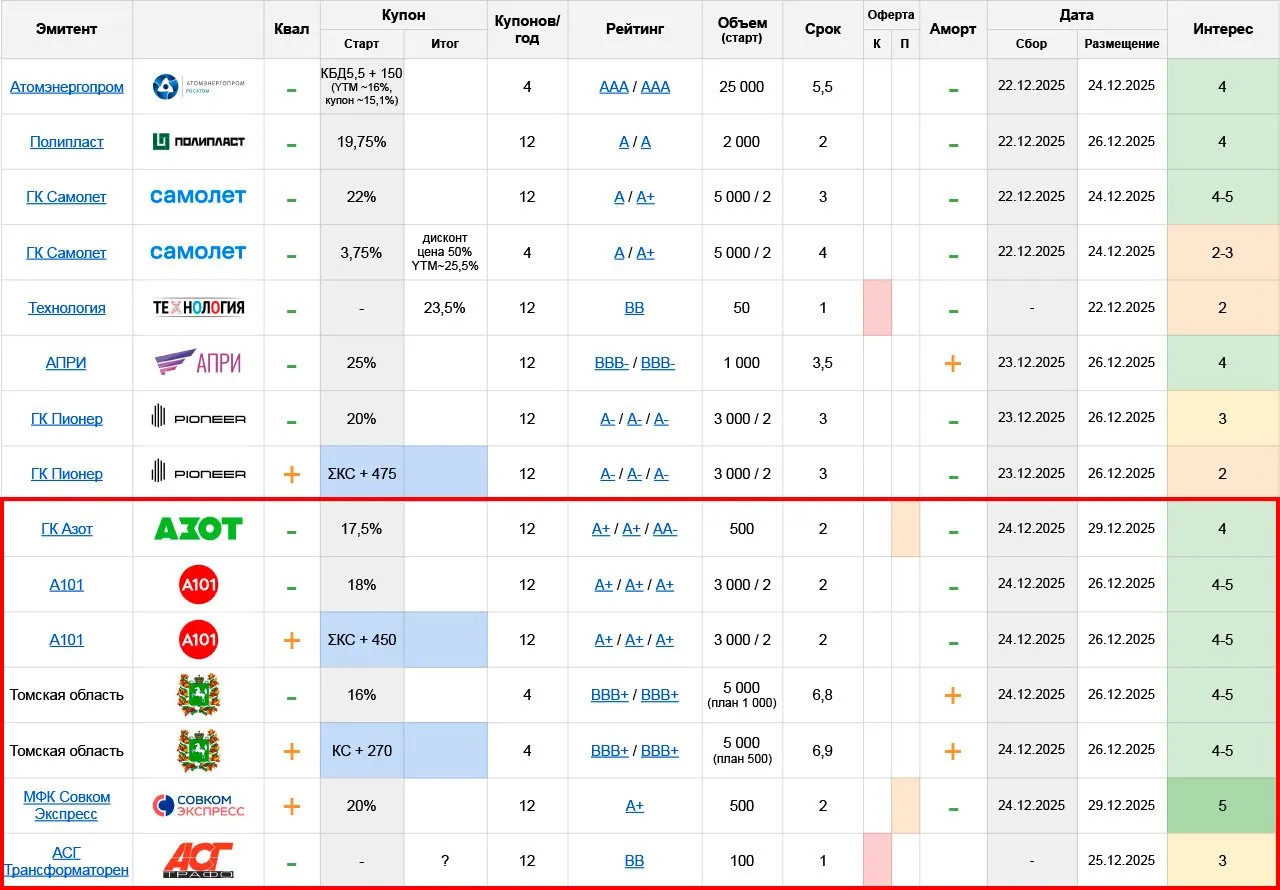

Первичные размещения облигаций: план на неделю с 22 по 28 декабря 2025 (часть 3/3)

Анализируя бумаги «Акрона» и «Фосагро», можно предположить, что облигации «Азота» также могут получить дополнительную премию за сектор. Однако сейчас делать ставку на это не представляется целесообразным — на рынке достаточно альтернативных предложений. Аналитик планирует участвовать в размещении.

Другие выпуски

- A101 (A+)

Предлагает два выпуска:- с фиксированным купоном до 18 % (YTM до 19,56 %);

- флоатер с доходностью ΣКС + 450 (EY до 22,54 %).

Срок — 2 года, общий объём — 3 млрд рублей.

Аналитик положительно оценивает оба выпуска, но вопросы могут возникнуть к финальному купону.

- Томская область (BBB+)

Планирует разместить два выпуска:- с фиксированным купоном до 16 % (YTM до 16,99 %), срок — 6,8 лет, объём — 1 млрд рублей;

- флоатер с доходностью КС + 270 (EY до 20,05 %), срок — 6,9 лет, объём — 500 млн рублей.

Аналитик ориентируется в основном на фиксированный купон. Среди плюсов — длительные сроки и высокий стартовый купон. Среди минусов — потенциальная серийность выпусков и риск малой аллокации.

- МФК «Совком Экспресс» (A+)

Купон — до 20 % ежемесячно (YTM до 21,94 %), срок — 2 года, объём — 500 млн рублей. Аналитик положительно оценивает выпуск и планирует участвовать в размещении. - АСГ «Трансформаторен» (BB)

Купон — 24 % ежемесячно (YTM 26,83 %), срок — 1 год, объём — 100 млн рублей.

Компания производит трансформаторы сухого типа и работает с 2011 года. Отчёт за 9 месяцев 2025 года показывает рост операционной прибыли и умеренное снижение чистой прибыли (-18,2 %) из-за увеличения финансовых расходов.

ОДП периодически колеблется, в среднем с 2022 года он слегка отрицательный. Долг небольшой: ЧД/EBITDA ~1,7х.

Основные претензии к компании — нефинансовые: работа на конкурентном и насыщенном рынке, зависимость от инвестиционных бюджетов заказчиков.

Несмотря на это, в текущих условиях компания выглядит достаточно стабильно. Аналитик считает, что выпуск можно рассматривать для покупки, но только на прошлой неделе — на этой ВДО более интересны на вторичке.

Вот такая получилась подборка по облигациям, всем хороших инвестиций!