Прогнозы на 2026 год носят противоречивый характер. С одной стороны, ожидается снижение процентных ставок, рынок учитывает как минимум два снижения на 25 процентных пунктов. Это может оказать поддержку фондовому рынку, о чём свидетельствует позитивная динамика котировок в последние недели на фоне ожиданий смягчения монетарной политики Федеральной резервной системы (ФРС) в декабре.

С другой стороны, макроэкономическая ситуация вызывает опасения. В США и Великобритании сохраняется высокий уровень инфляции на фоне замедления экономического роста. В финансовой системе наблюдаются проблемы, которые глава JPMorgan Джейми Даймон образно назвал «тараканами»: они могут сигнализировать о грядущем рыночном спаде. Кроме того, стоимость акций в США существенно превышает исторические средние значения.

При этом на рынке фиксируется рост прибыли и оживление в отдельных секторах. Как инвесторам интерпретировать эти разнонаправленные сигналы?

Важно: данный материал не является персональной инвестиционной рекомендацией. Стоимость инвестиций может как расти, так и снижаться, есть риск получить меньше, чем было вложено. При отсутствии уверенности в выборе стратегии обратитесь к финансовому консультанту.

Макроэкономика и политика

Великобритания. Управление по бюджетной ответственности (OBR) пересмотрело прогноз инфляции на 2026 год в сторону повышения с 2,1% до 2,5%.

Причинарост зарплат и цен на услуги. При этом общая тенденция к снижению инфляции сохраняется, что предполагает постепенное снижение процентных ставок в течение года, хотя и не столь стремительное, как рассчитывают домохозяйства.

Банк Англии придерживается осторожной политики в отношении ставок. Ожидается, что до 2026 года произойдёт 2–3 снижения. Этому способствует умеренно позитивный прогноз экономического роста: несмотря на понижение прогноза OBR до 1,4%, перспективы на предстоящий год остаются благоприятными. Это снижает вероятность резкого смягчения денежно‑кредитной политики.

США. Ситуация в американской экономике сложнее. Инфляция снижается, но существует риск чрезмерного стимулирования уже растущей экономики.

Ключевые факторы:

- Инициативы президента Дональда Трампа. В соцсетях он предложил ввести «тарифные чеки» по аналогии с «ковидными чеками», которые способствовали росту ВВП во время пандемии.

- «Единый прекрасный законопроект» предусматривает снижение налогов и увеличение расходов, что ведёт к росту госдолга на фоне рекордного бюджетного дефицита.

- Смена главы ФРС. Трамп намерен заменить уходящего председателя Джерома Пауэлла на более лояльного к Белому дому кандидата. По текущим оценкам, до 2026 года ожидается два снижения ставок, ещё одно — в декабре 2025 года. Однако президент может настаивать на более агрессивном смягчении политики.

Рынок труда в США ослабевает, что усиливает опасения относительно экономического роста в 2026 году. При этом Трамп заинтересован в улучшении ситуации перед промежуточными выборами. Избыточное стимулирование экономики может привести к новому витку инфляции, вынудив ФРС вернуться к повышению ставок. Это негативно скажется на фондовом рынке. Балансирование между стимулированием роста и сдерживанием инфляции вызовет волатильность на рынке облигаций, открывая возможности для тактических инвесторов.

Валютные рынки

В 2026 году не ожидается существенного укрепления ни фунта стерлингов, ни доллара США — но по разным причинам.

- Фунт стерлингов. После выступления канцлера казначейства курс фунта сначала вырос, но затем скорректировался вниз из‑за пониженных прогнозов OBR и отсутствия краткосрочных мер стимулирования. Ослабление фунта выгодно для индекса FTSE 100: 75% прибыли входящих в него компаний генерируется за пределами Великобритании.

- Доллар США. Мировая резервная валюта теряет позиции как предпочтительное средство сбережения. Центральные банки активно скупают золото, устанавливая рекордные объёмы закупок. Причины:

- непоследовательная тарифная политика Трампа;

- геополитическая напряжённость (в т. ч. риск конфискации российских активов странами, поддерживающими Украину).

Ослабление доллара создаст инвестиционные возможности для американских компаний с глобальными доходами и развивающихся рынков.

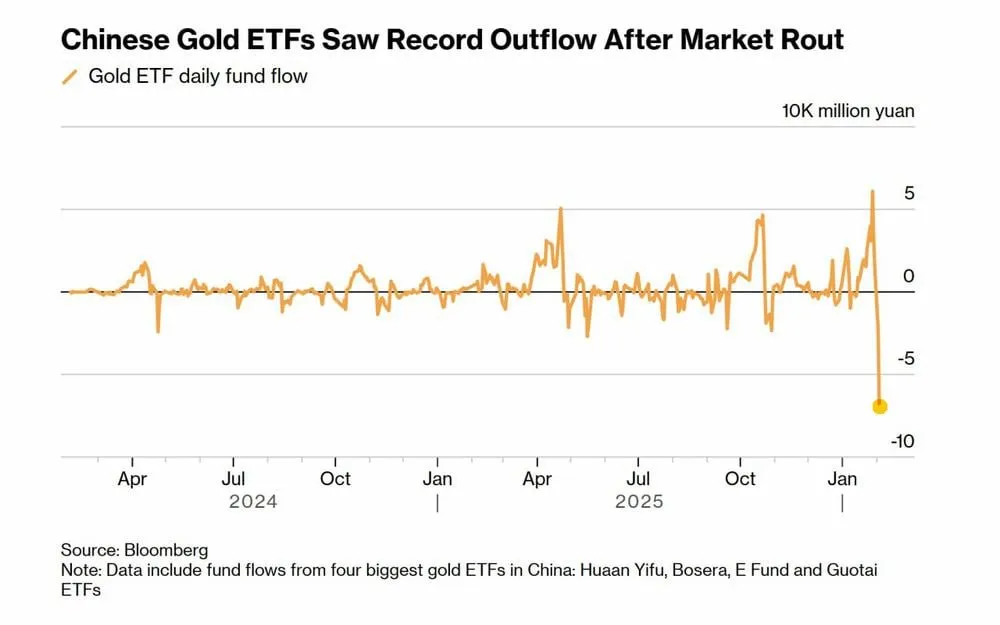

Золото. По оценкам Goldman Sachs, центральные банки стремятся довести долю золота в резервах до 20%. В Китае этот показатель пока составляет около 8%. На фоне геополитической неопределённости спрос на золото сохранится, хотя рекордная доходность последних лет вряд ли повторится в 2026 году.

Оценка акций

В конце 2025 года мировые фондовые рынки демонстрируют высокую доходность. При этом стоимость акций в США значительно превышает исторические средние показатели.

Для оценки текущей рыночной стоимости используется циклически скорректированный коэффициент ценовой прибыли (сравнение текущих значений с долгосрочными данными по секторам за 20–60 лет). Анализ показывает, что:

- Северная Америка;

- мировой технологический сектор (рост которого связан с успехами компаний в сфере ИИ)

достигли исторических максимумов.

Компании, работающие с ИИ, оцениваются с премией: они регулярно превосходят прогнозы, а затраты на конкуренцию растут. Однако прошлые успехи не гарантируют будущей прибыли. Риски:

- разрыв в использовании ИИ между компаниями;

- неопределённость соответствия текущих оценок реальным выгодам от внедрения технологий.

Несмотря на наличие «звёздных» игроков, способных стимулировать глобальный рост, существует риск формирования «пузыря» в секторе ИИ. Резкая смена рыночных настроений (из‑за макроэкономических факторов или проблем отдельных компаний) может затронуть даже эмитенты с сильными фундаментальными показателями.

Goldman Sachs и Morgan Stanley уже отмечают, что сектор «полностью оценён». В ближайшие годы история с ИИ продолжит приносить прибыль, но будет сопровождаться высокой волатильностью — вплоть до 2026 года.

Риски и перспективы инвестирования: взгляд на 2026 год

Могут ли риски спровоцировать обвал фондового рынка?

Способен ли «пузырь» в сфере ИИ, излишне оптимистичная позиция президента, рост госдолга и нестабильность на рынке труда вызвать обвал фондового рынка?

Теоретически да, но в ближайшей перспективе такой сценарий маловероятен. Ситуация может оставаться стабильной, если ключевые компании продолжат демонстрировать сильные финансовые результаты. Тем не менее опасения относительно завышенных оценок активов нарастают.

В последние месяцы появились тревожные сигналы-индикаторы возможного ухудшения ситуации.

Один из них — банкротство американского автокредитора Tricolor. Этот случай напоминает о крахе субстандартных ипотечных кредитов, который спровоцировал мировой финансовый кризис: заёмщики не справляются с выплатами, что явно не свидетельствует об устойчивости потребительской экономики.

Реакция рынка не заставила себя ждать. Глава JPMorgan Chase Джейми Даймон прокомментировал ситуацию известной метафорой: «Если вы видите одного таракана, то, скорее всего, их больше».

Спустя несколько недель пять региональных банков США сообщили о выдаче проблемных кредитов, связанных с нестабильностью рынка недвижимости в Калифорнии. Это привело к:

- падению котировок акций;

- росту числа судебных исков.

Позитивный момент: пока эти случаи выглядят изолированными. Уровень банкротств в США соответствует допандемийным показателям. Тем не менее инвесторам стоит учитывать, что даже на фоне благоприятных данных поток негативных новостей способен вызвать волатильность на ажиотажных рынках.

Стратегии инвестирования на 2026 год

С учётом перечисленных рисков особую актуальность приобретает диверсифицированный и тактический подход к инвестициям как в акции, так и в ценные бумаги с фиксированным доходом. Тем, кто не готов управлять портфелем самостоятельно, стоит рассмотреть:

- фонды с широким и гибким набором инструментов;

- мультиактивные решения с управлением волатильностью;

- профессиональные финансовые консультации.

Перед инвестированием важно:

- Тщательно изучить потенциальный актив.

- Чётко определить свои финансовые цели.

- Оценить толерантность к риску.

- Помнить, что инвестиции должны быть долгосрочными: стоимость активов и доход могут как расти, так и снижаться.

Ключевые инвестиционные направления на 2026 год

1. Гибкие стратегии на облигационном рынке

Облигационные рынки сейчас предлагают:

- текущий доход;

- потенциал роста по мере снижения доходности.

Для извлечения выгоды из рыночной волатильности оптимален активный подход. При выборе управляющих фондами обращайте внимание на:

- подтверждённый опыт торговли на рынке;

- способность адаптироваться к изменению риторики регуляторов;

- возможность инвестировать в государственные и корпоративные облигации разных регионов.

Мы считаем, что преимущества активного управления перевешивают дополнительные издержки, связанные с этим подходом.

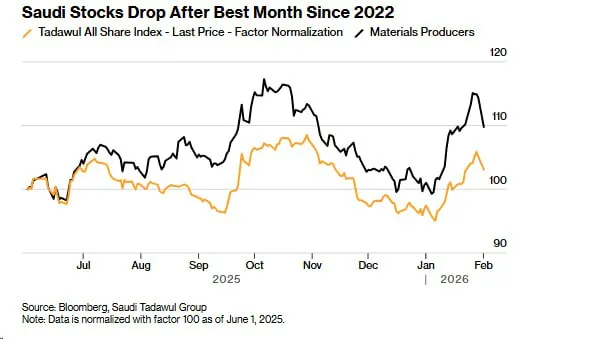

2. Развивающиеся рынки

Развивающиеся рынки открывают новые возможности благодаря:

- изменению тарифной политики;

- переориентации цепочек поставок: от зависимости от США к торговым маршрутам между Азией и развивающимися странами.

Преимущества:

- привлекательная относительная стоимость;

- диверсификация портфеля на фоне высокой концентрации капитализации в США.

Перспективный пример: индийский рынок. После спада в 2025 году он имеет потенциал для роста, особенно на фоне ослабления доллара США. Однако инвесторы должны учитывать повышенную волатильность развивающихся рынков по сравнению с развитыми.

3. «Качественный» стиль инвестирования

Этот подход подразумевает вложения в компании, способные успешно развиваться вне зависимости от экономической ситуации. Их ключевые характеристики:

- стабильные и предсказуемые денежные потоки;

- низкая долговая нагрузка.

Типичные отрасли:

- коммунальное хозяйство;

- производство товаров первой необходимости;

- здравоохранение;

- промышленность.

В последние годы этот стиль инвестирования утратил популярность на фоне высокой доходности технологических и стоимостных компаний. Однако это создало потенциал для ребалансировки портфелей: в случае рыночного спада такие активы, скорее всего, проявят себя лучше других.