Портфель акций — это совокупность акций различных компаний, принадлежащих инвестору. Это основной инструмент для инвестирования на фондовом рынке с целью получения дохода за счет:

- Роста курсовой стоимости: Продажа акций дороже, чем покупка.

- Дивидендов: Регулярные выплаты части прибыли компании акционерам.

Содержание

Ключевые аспекты портфеля акций

- Диверсификация (распределение рисков):

- Главный принцип! Не кладите все яйца в одну корзину.

- По отраслям: Технологии, финансы, здравоохранение, потребительские товары, энергетика, промышленность и т.д. (Кризис в одной отрасли не разорит весь портфель).

- По компаниям: Крупные (голубые фишки — более стабильные), средние, малые (более рискованные, но с потенциалом роста).

- По географическим регионам: Акции компаний из разных стран и экономик.

- По валюте: Акции в разных валютах (может хеджировать валютные риски).

- Цели инвестирования:

- Рост капитала: Фокус на акциях с высоким потенциалом роста цены (часто более волатильные).

- Доход (дивиденды): Фокус на стабильных компаниях, регулярно выплачивающих высокие дивиденды.

- Сбалансированный подход: Сочетание акций роста и дивидендных акций.

- Инвестиционная стратегия:

- Долгосрочная (пассивная): Покупка акций на годы («купи и держи»), диверсификация (часто через ETF). Фокус на фундаментальном анализе.

- Среднесрочная/Краткосрочная (активная): Трейдинг, попытки «поймать» тренды. Требует больше времени, знаний и сопряжена с высокими рисками. Фокус на техническом анализе и новостях.

- Уровень риска:

- Консервативный: Преобладание стабильных, дивидендных акций крупных компаний. Низкая волатильность, умеренная доходность.

- Умеренный: Баланс между стабильными акциями и акциями роста. Средняя волатильность, средняя/выше средней доходность.

- Агрессивный: Преобладание акций роста, небольших компаний, секторов с высоким потенциалом (и высоким риском). Высокая волатильность, потенциал высокой доходности (и больших потерь).

- Формирование портфеля:

- Определите цель и горизонт инвестирования: Зачем вам деньги и когда они понадобятся?

- Оцените свою толерантность к риску: Насколько вы психологически и финансово готовы к колебаниям стоимости портфеля?

- Проведите анализ:

- Фундаментальный анализ: Оценка финансового состояния компании (выручка, прибыль, долги), её бизнес-модели, конкурентных преимуществ, управления, перспектив отрасли.

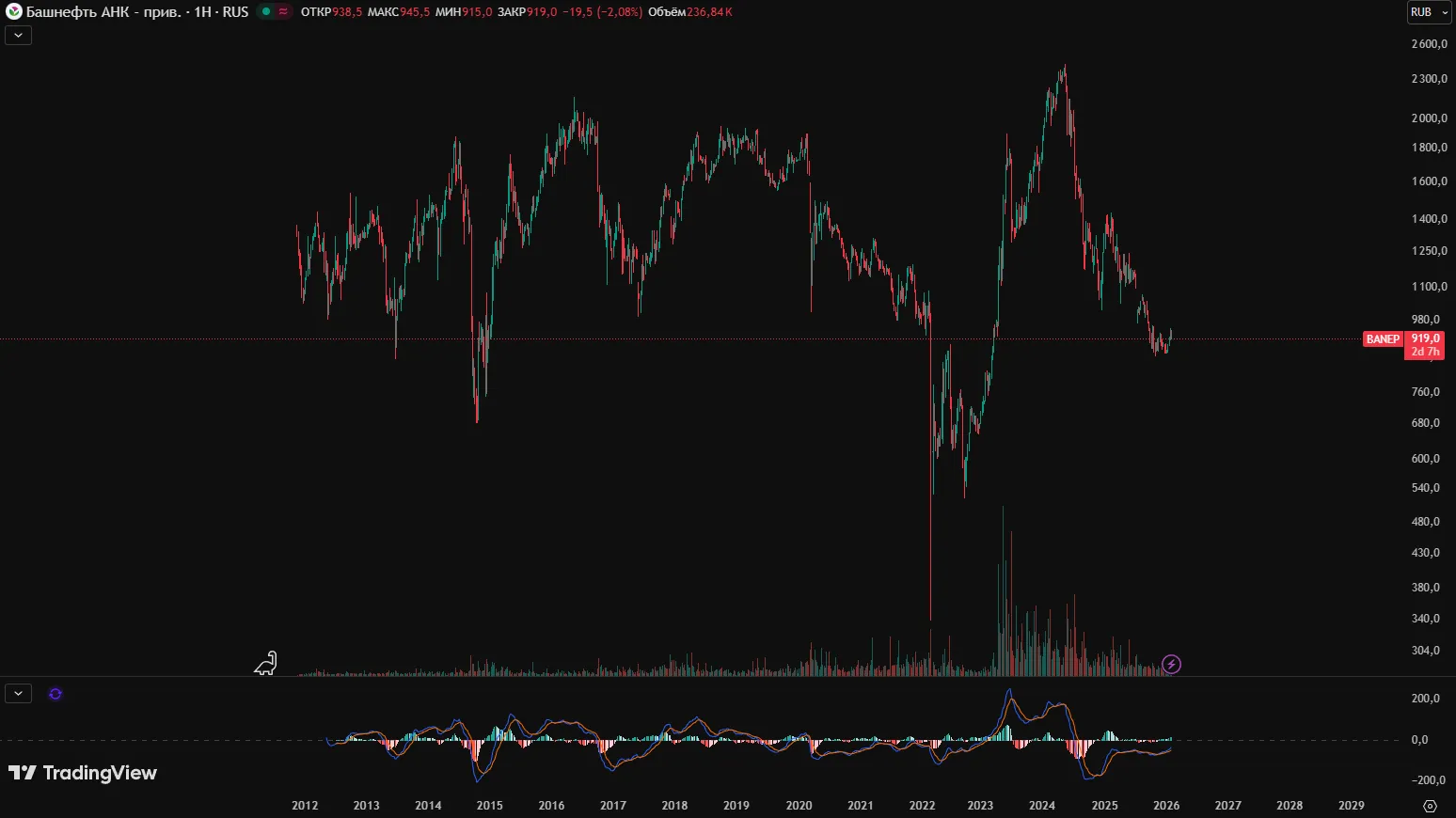

- Технический анализ: Изучение графиков цен и объемов торгов для поиска паттернов и точек входа/выхода (чаще для трейдинга).

- Выберите акции: На основе анализа и стратегии.

- Диверсифицируйте: Распределите капитал согласно плану диверсификации.

- Регулярно пересматривайте (ребалансировка): Рынки меняются. Нужно периодически (например, раз в год или квартал) проверять портфель: соответствует ли он вашим целям и стратегии? Нужно ли продать часть выросших акций и докупить отстающие для поддержания баланса? Реагировать ли на изменения в компаниях?

Преимущества портфеля акций

- Высокий потенциал доходности: Акции исторически показывают более высокую доходность в долгосрочной перспективе по сравнению с облигациями или депозитами.

- Ликвидность: Акции крупных компаний легко купить и продать на бирже.

- Дивидендный доход: Регулярные выплаты.

- Защита от инфляции: В долгосрочной перспективе доходность акций часто опережает инфляцию.

- Частичное владение бизнесом: Вы становитесь совладельцем компании.

Риски портфеля акций

- Рыночный риск: Цены акций могут значительно падать из-за экономических кризисов, политических событий, паники на рынке.

- Риск отдельной компании: Банкротство или серьезные проблемы конкретной компании могут привести к потере вложений в её акции.

- Отраслевой риск: Проблемы целой отрасли (например, ужесточение регулирования).

- Волатильность: Курсы акций могут сильно колебаться в короткие сроки.

- Риск ликвидности: Акции малых или непопулярных компаний бывает сложно быстро продать по справедливой цене.

- Валютный риск: Для акций в иностранной валюте.

Важно помнить

- Инвестиции в акции связаны с риском потери капитала.

- Диверсификация — ключевой инструмент управления риском.

- Инвестируйте только те деньги, которые не понадобятся вам в ближайшие 5-10 лет.

- Не поддавайтесь эмоциям (панике и жадности). Дисциплина важна.

- Регулярно пересматривайте свой портфель и стратегию.

Как начать? Часто проще и эффективнее для новичков начинать с инвестирования в биржевые инвестиционные фонды (ETF), которые сами представляют собой диверсифицированный портфель акций (например, ETF на весь индекс S&P 500 или MSCI World). Это дает мгновенную диверсификацию с минимальными усилиями.

Хотите углубиться в какую-то конкретную тему (диверсификация, выбор акций, ETF, стратегии)? Спрашивайте!