Тейкер и мейкер — это слова, которые часто звучат в разговорах о торговле на бирже и криптовалютах. Многие слышали эти термины, но не всегда ясно, кто такие тейкеры и мейкеры и какую роль они играют на рынке. Сегодня я расскажу об этих понятиях простыми словами. Поймём вместе, как они влияют на торговлю и чем отличаются друг от друга.

Тейкер и мейкер: кто они и как влияют на рынок

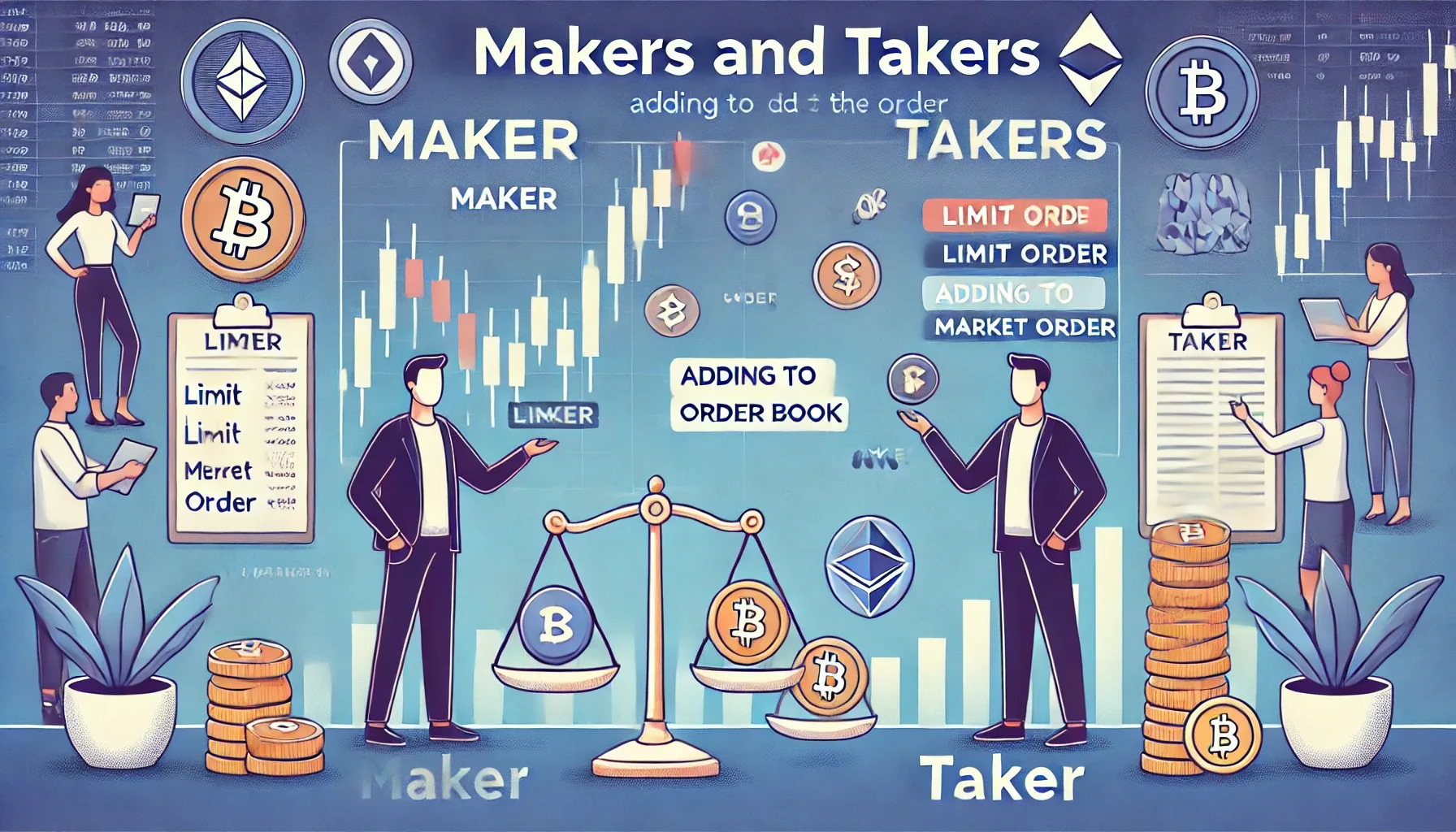

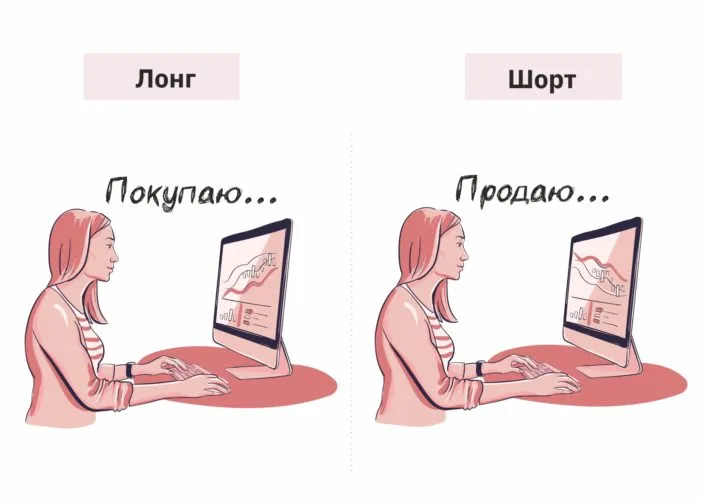

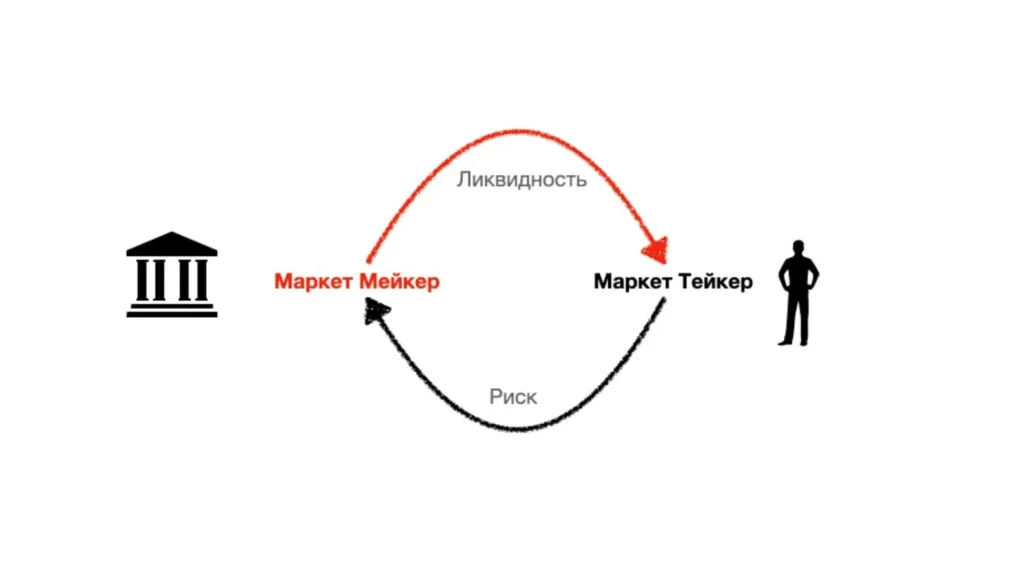

В основном, тейкер и мейкер — это две стороны одной монеты на бирже. Мейкер — тот, кто создаёт предложение или спрос на актив, то есть добавляет ордера в книгу заявок. Тейкер — это тот, кто берёт готовое предложение или спрос, то есть принимает ордер и закрывает сделку. Когда вы ставите лимитный ордер, который не исполняется сразу, вы становитесь мейкером. Если же ваша сделка исполняется мгновенно по существующей цене, вы перспективно выступаете как тейкер.

Влияние этих ролей на рынок огромно. Мейкеры поддерживают ликвидность и стабильность цен. Они создают условия, при которых рынок двигается более предсказуемо. А тейкеры ускоряют процесс торговли, забирая с рынка доступные ордера, что влияет на динамику цен и позволяет быстро реагировать на изменения.

Понимание, кто такой тейкер и кто такой мейкер, поможет лучше ориентироваться в механизмах торговли и принимать более взвешенные решения. Ведь знание того, как работают эти роли, откроет глаза на особенности биржевых процессов и поможет избежать лишних затрат или упущенных возможностей.

Роль мейкера на рынке

Мейкер — это своего рода создатель рынка. Он предлагает цены, по которым готов купить или продать актив, но ордер не исполняется мгновенно. За счёт таких ордеров формируется книга заявок — база, где видны все предложения и спрос. Эти ордера отображают рыночные намерения и помогают трейдерам ориентироваться по цене.

Без мейкеров рынок был бы пустым, ведь никто не мог бы предложить выгодный курс для заключения сделки. Именно мейкеры обеспечивают глубину рынка, а значит, и его ликвидность. На биржах часто выделяют бонусы или снижение комиссионных именно для мейкеров, чтобы стимулировать их активность.

То, что мейкеры размещают ордера без немедленного исполнения, позволяет другим участникам выбирать цены для сделок. Благодаря этому цена формируется более органично и отражает реальный спрос и предложение. Кроме того, наличие большого числа мейкеров снижает волатильность, так как рынок становится более устойчивым к резким скачкам.

Если подытожить, роль мейкера — поддерживать рынок, создавать условия для торговли и обеспечивать стабильность цен. Без них биржа была бы менее привлекательной, и проводить сделки было бы сложнее.

Роль тейкера на рынке

Тейкер — это тот, кто забирает ликвидность с рынка. Проще говоря, он быстро реагирует и покупает или продаёт активы по уже существующим предложениям. Если вы когда-либо делали покупку в интернет-магазине, выбрав товар из каталога, то поступали примерно как тейкер. На бирже тейкер видит выставленные ордера и сразу же их принимает, тем самым быстро закрывая сделку.

Роль тейкера очень важна, потому что именно он помогает рынку двигаться. Если бы никто не забирал предложения, то рынок просто застыл бы на месте. Именно тейкеры обеспечивают реализацию и исполнение сделок в короткие сроки. Однако именно они чаще платят более высокие комиссии, так как используют готовые предложения без их создания.

Тейкеры обычно ориентируются на скорость и желают быстро совершить сделку. Их интересы — ловить момент и не тратить время на ожидание лучших условий. Благодаря им происходят активные движения цены, ну и, конечно, появляется реальный поток торгов, который видят все участники.

Различия между тейкерами и мейкерами

Хорошо, теперь давайте посмотрим, в чём же главным образом отличаются тейкеры и мейкеры. Главное различие — это способ взаимодействия с рынком и влияние на ликвидность.

| Критерий | Тейкер | Мейкер |

|---|---|---|

| Роль на рынке | Забирает ликвидность | Создаёт ликвидность |

| Тип ордера | Исполняет сделки по существующим ценам | Размещает лимитные ордера, ожидая исполнение |

| Цель | Быстро закрыть сделку | Предложить условия сделки другим |

| Влияние на комиссию | Платит более высокие комиссии (тейкерская ставка) | Часто получает скидки или сниженные комиссии (мейкерская ставка) |

| Влияние на цену | Активно меняет цену сделки | Создаёт устойчивую ценовую сетку |

Можно сказать, что тейкеры — это те, кто двигают рынок, а мейкеры — те, кто формируют его основу и стабильность. Без мейкеров не будет предложений для тейкеров, а без тейкеров создаваемые мейкерами ордера останутся невостребованными.

«Тейкеры и мейкеры связаны между собой — один не может существовать без другого на рынке.»

Как тейкеры и мейкеры влияют на ликвидность рынка

Когда говорим про ликвидность рынка, важно понимать, что она зависит от того, сколько есть желающих купить или продать актив в любой момент времени. Здесь на сцену выходят тейкеры и мейкеры. Мейкеры — это те, кто создают ордера, но пока не исполняют их. Они словно наполняют рынок предложениями. Благодаря им рынок становится более оживлённым, ведь всегда есть варианты для сделок. Они помогают формировать так называемый стакан заявок, где видно, по каким ценам можно купить или продать.

Тейкеры же делают наоборот — они берут из этого стакана готовые предложения и сразу проводят сделку. Они снимают ликвидность, уменьшая количество доступных ордеров. Без тейкеров мейкерам было бы сложно реализовать свои предложения, потому что никто не покупает и не продаёт. Хорошая ликвидность — это когда между ценой покупки и продажи нет большого разрыва. Тогда сделки проходят быстро и по выгодной цене.

Если мейкеры активно выставляют свои ордера, а тейкеры регулярно их принимают, то и рынок становится живым и глубоким. Они в паре создают баланс: мейкеры наполняют рынок, а тейкеры поддерживают движение. Благодаря этому каждый трейдер может оперативно купить или продать актив без задержек и больших потерь. Таблица ниже показывает основные функции тейкеров и мейкеров в вопросах ликвидности:

| Участник | Влияние на ликвидность | Действия |

|---|---|---|

| Мейкер | Добавляет ликвидность | Выставляет ордера, которые ещё не исполняются |

| Тейкер | Снимает ликвидность | Быстро исполняет уже существующие ордера |

Поэтому, если торгуешь на рынке, всегда помни, что без мейкеров не будет из чего выбирать, а без тейкеров рынок станет застывшим и медленным. Их взаимосвязь и есть сердце любой биржи.

Влияние комиссионных на поведение тейкеров и мейкеров

Комиссионные — важная тема, которая напрямую влияет на решения и тейкеров, и мейкеров. Обычно биржи ставят разную ставку комиссии для этих двух типов участников. Зачем? Чтобы стимулировать поведение, выгодное для рынка. Например, мейкеры, которые добавляют заявки, часто платят меньшую комиссию или даже получают скидку. Так биржа хочет поощрять создание ликвидности.

Ведь без ордеров, которые выставляют мейкеры, другие трейдеры не смогут быстро покупать или продавать. Для мейкеров низкие комиссии — это мотивация дольше держать свои ордера в стакане и не торопиться сбывать их мгновенно. Тейкеры, наоборот, обычно платят чуть больше комиссии. Это связано с тем, что они «снимают» ордера, уменьшая запасы ликвидности на рынке. Более высокая комиссия заставляет их более тщательно думать перед сделкой и в некоторых случаях подождать, чтобы стать мейкерами и получить бонус. Цитата хорошо отражает ситуацию:

«Комиссии — это не просто плата за услуги биржи. Это инструмент, который направляет поведение трейдеров и помогает рынку работать эффективно.»

Разница в комиссиях иногда заставляет трейдеров менять стиль торговли. Кто-то выбирает стратегию мейкера, выставляя лимитные ордера и ловя выгодные цены. Другие предпочитают быстрые сделки и готовы платить больше как тейкеры. В итоге комиссии влияют на баланс между добавлением и снятием ликвидности. Вот краткое сравнение комиссий и их влияния:

- Мейкеры: низкие комиссии, поощрение создания ордеров, больше контроля над ценой.

- Тейкеры: более высокие комиссии, быстрые сделки, меньше контроля, но больше ликвидности для исполнения.

Понимая эти механизмы, можно лучше подобрать подход к торговле и узнать, как именно твои действия повлияют на комиссионные и рынок в целом.

Особенности тейкеров и мейкеров на разных рынках

Когда речь заходит о различных рынках, роль тейкеров и мейкеров меняется в зависимости от структуры и механизма торгов. Например, на фондовых рынках мейкеры часто выступают как профессиональные маркетмейкеры, которые размещают лимитные ордера и обеспечивают постоянную ликвидность.

Их задача — создавать цену и поддерживать ее стабильность. Тейкеры в этой ситуации — это трейдеры, которые берут текущие предложения с рынка и совершают сделки мгновенно. В криптовалютных биржах роли могут немного отличаться. Здесь часто встречаются механизмы с разными комиссиями для мейкеров и тейкеров. Мейкеры получают скидки, так как они добавляют ликвидность, что важно для быстрого и удобного обмена валют. Тейкеры же платят комиссии чуть выше, ведь они уменьшают доступный объем ордеров, работая напрямую с уже выставленными лимитными заявками.

На валютных и товарных рынках взаимодействие тоже уникальное. Там мейкеры часто обеспечивают равновесие спроса и предложения в условиях высокой волатильности, а тейкеры быстро реагируют на изменения, извлекая выгоду из текущих колебаний цен. Важно помнить, что структура комиссий, правила выставления ордеров и скорость исполнения сделок в каждом из этих рынков делают опыт мейкеров и тейкеров разным. Понимание этих особенностей помогает выбрать правильную торговую стратегию и избежать лишних затрат.

Примеры использования тейкера и мейкера в торговле

Представим ситуацию с криптобиржей. Вы заходите в торговый терминал и видите, что можно разместить ордер на покупку биткоина по цене 30 000 долларов, либо купить моментально по текущей цене предложения — допустим, 30 100 долларов. Если вы выставляете лимитный ордер на 30 000, добавляя свои заявки в книгу, вы становитесь мейкером, так как создаёте ликвидность.

Если покупаете по 30 100 сразу, то действуете как тейкер — снимаете ликвидность, забирая ордер из книги. Другой пример — ресторан, который работает по системе предзаказов. Когда вы заранее бронируете столик (ставите лимитный ордер), вы — мейкер, добавляя предложение для заведения. Если приходите в ресторан без брони и берёте свободный столик, вы тейкер, так как используете готовое предложение.

Аналогия простая, но показывает суть ролей. В фондовом трейдинге мейкерами выступают крупные брокеры и маркетмейкеры. Они постоянно предлагают покупку и продажу акций, создавая среду для торговли. Трейдеры, которые покупают или продают акции по текущей цене, мгновенно совершая сделку, становятся тейкерами. Вот таблица для наглядности:

| Тип участия | Что делает | Пример в торговле | Влияние на рынок |

|---|---|---|---|

| Мейкер | Добавляет ордера в книгу | Лимитный ордер на покупку/продажу | Улучшает ликвидность |

| Тейкер | Использует существующие ордера | Рыночный ордер | Забирает ликвидность |

Понимать, кто вы — тейкер или мейкер — важно для правильного планирования торговли и выбора стратегии. Одни ищут выигрыш в быстром исполнении, другие — в выгодном выставлении ордеров. У каждого способа есть свои плюсы и минусы. Я часто экспериментировал с обоими подходами и знаю, что лучше всего работать, понимая, как именно ты влияешь на рынок.

Возможность совмещения ролей: может ли один трейдер быть одновременно тейкером и мейкером

Часто кажется, что тейкер и мейкер — это разные люди с разными задачами на рынке. На самом деле, один трейдер может играть обе роли одновременно или переключаться между ними в зависимости от ситуации. Представь, что ты выставляешь лимитный ордер на покупку по определённой цене. В этот момент ты — мейкер, ведь ты создаёшь новый ордер в стакане и добавляешь ликвидность.

Если же ты закрываешь сделку, например, по рынку, то становишься тейкером — берёшь предложение, уже существующее в списке. Такое переключение особенно часто встречается у активных трейдеров, которые хотят получить максимум выгоды и адаптировать стратегию под текущие условия рынка. Понимание этого помогает лучше управлять комиссионными сборами и контролировать риски. Клиенты, которые чаще выступают как мейкеры, платят обычно меньше комиссионных, а тейкеры — чуть больше.

| Роль | Действие трейдера | Результат |

|---|---|---|

| Мейкер | Выставляет лимитный ордер | Добавляет ликвидность в рынок |

| Тейкер | Принимает существующий ордер (маркет) | Забирает ликвидность с рынка |

Переключаться между ролями удобно, если хочешь гибко реагировать на изменения цен и не упускать хорошие сделки. В общем, никто не ограничивает тебя быть только тейкером или только мейкером. Можно использовать оба подхода в своей торговле и получать преимущества от каждого.

Заключение

Теперь, когда ты знаешь, что такое тейкер и мейкер, и как один человек может легко менять эти роли, сможешь увереннее ориентироваться в торговле. Это помогало мне не раз видеть, когда лучше стать мейкером, а когда — тейкером. Главное — понимать, что каждая роль важна и влияет на рынок по-своему. Пользуйся этим знанием, чтобы строить свою стратегию и не бояться экспериментировать с разными подходами. Рынок живой и постоянно меняется, поэтому гибкость — это твой друг. Пусть твоя торговля будет успешной!