Волны Эллиота — это интересный и довольно популярный инструмент среди тех, кто хочет понять движение рынка. Если копнуть глубже, то за этой теорией стоит идея, что рынок движется волнами, а не хаотично. Это позволяет предсказывать изменения цены, опираясь на определённые закономерности. На самом деле, разобраться в этой модели проще, чем кажется, и я готов поделиться, как это работает.

Волны Эллиота: основы теории и принципы

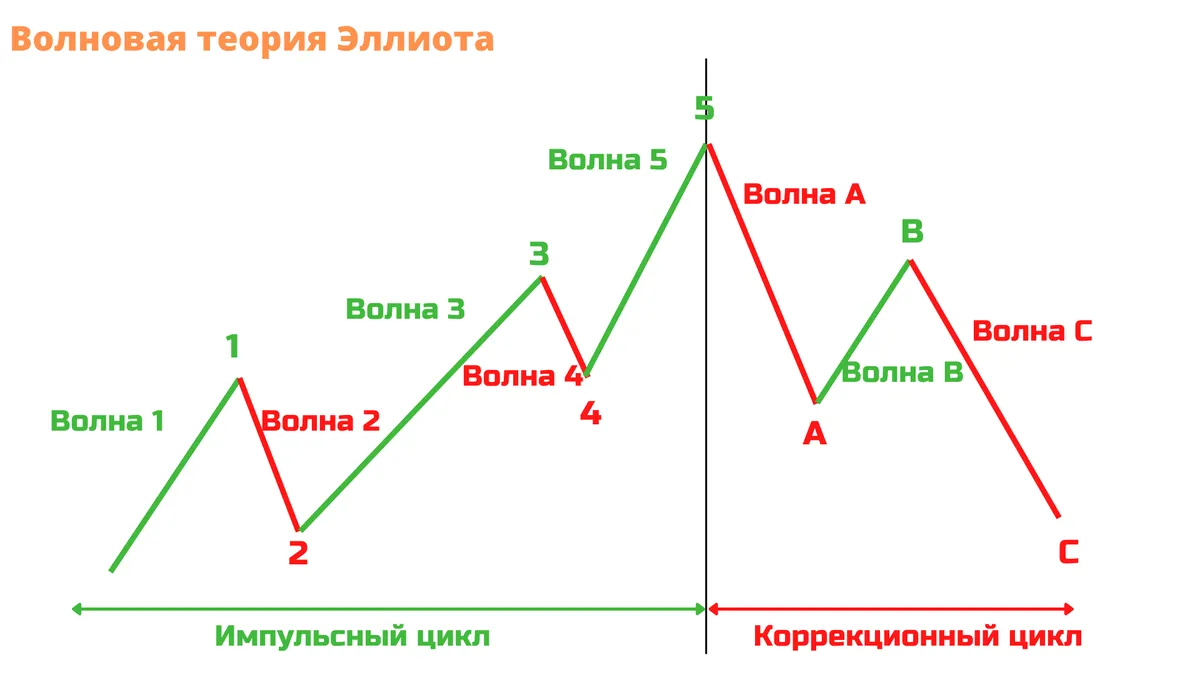

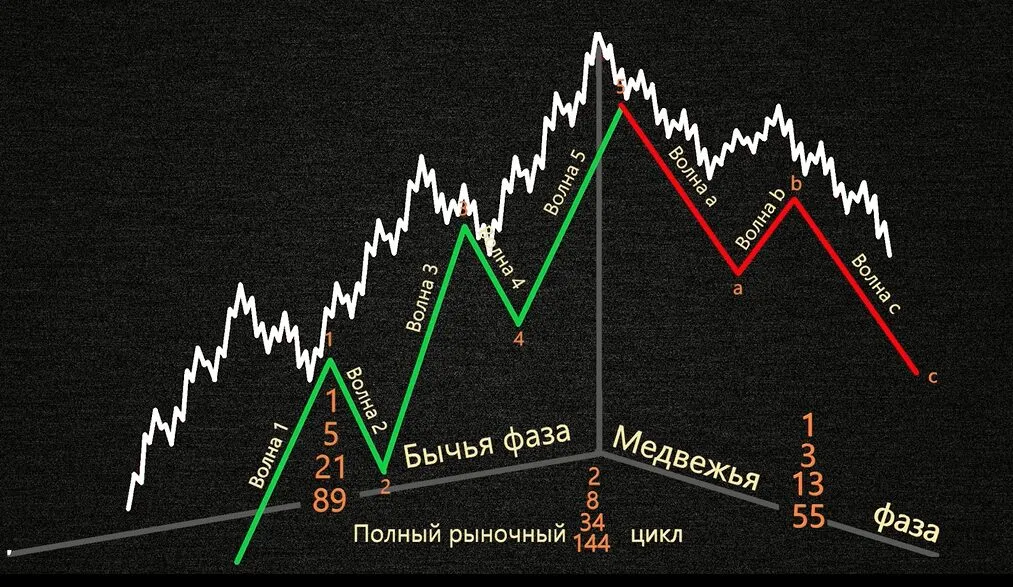

Идея волн Эллиота появилась ещё в 1930-х годах благодаря Ральфу Нельсону Эллиоту. Он заметил, что цены на рынке двигаются в определённых формах, которые можно разбить на повторяющиеся циклы. Эти циклы имеют структуры, которые называются «волнами». Основной принцип — рынок развивается в пятиволновом импульсе и трёхволновой коррекции. Это значит, что в основном тренде цена движется вперёд через пять волн: три из них направлены в сторону тренда и две — против.

После такого пятого движения начинается коррекционный этап из трёх волн, которые обычно движутся в противоположную сторону. Такого рода чередование повторяется в разных масштабах времени, начиная от минутных графиков и заканчивая месяцами или даже годами. Знание этих паттернов помогает трейдерам понять, где рынок находится и какую реакцию ожидать в дальнейшем.

Главное в этой теории — то, что рынок не случайный. Поведения участников рынка создают повторяющиеся шаблоны, а волны Эллиота — инструмент для их распознавания и анализа. С их помощью можно не просто смотреть на текущую цену, а понимать внутреннюю структуру движения. Это даёт преимущество при планировании сделок и управлении рисками.

Ключевые правила и характеристики волн Эллиота

Волновая теория Эллиота опирается на несколько важных правил, которые нельзя нарушать, если хочешь правильно анализировать рынок. Первое правило: в пятиволновом импульсе вторая волна не должна откатываться назад дальше начала первой волны. Это значит, что движение цены должно сохранять общий тренд и не пересекать начальную точку первого импульса.

Второе правило говорит о том, что третья волна не может быть самой короткой из трёх импульсных волн (первой, третьей и пятой). Обычно третья волна — самая сильная и протяжённая по времени. Это связано с тем, что в этот момент на рынок приходит больше всего участников, уверенных в тренде.

Третье правило гласит, что четвёртая волна не должна заходить внутрь диапазона первой волны. Зачем? Чтобы в структуре сохранялась логика движения и чтобы следующий импульс был более понятен с технической точки зрения.

Вот основные характеристики волн Эллиота, которые помогают отличать их друг от друга:

- Волны 1, 3 и 5 — импульсные, двигают цену в направлении тренда.

- Волны 2 и 4 — корректирующие, движутся против тренда.

- Коррекция состоит из трёх волн: A, B и C.

- Длина и форма волн могут варьироваться, но правила их взаимного расположения остаются фиксированными.

Понимание этих правил и характеристик — ключ к тому, чтобы использовать волны Эллиота эффективно. Если их игнорировать, то легко ошибиться и принять неправильное решение, потому что волновой расклад не будет соответствовать реальному движению цены.

Различные типы волн и их классификация

Когда начинаешь разбираться в волнах Эллиота, первым делом замечаешь, что существует несколько типов волн. Их классификация помогает понять, как именно движется рынок и что стоит ожидать дальше. В основе всех движений лежат два главных вида волн — импульсные и коррекционные. Импульсные волны как будто толкают рынок вперёд, а коррекционные — словно делают паузу и немного откатывают назад. Импульсная волна состоит из пяти небольших волн. Три из них направлены по основному тренду, а две — против него. Они строятся по схеме 5-3, где 5 — это движение в сторону тренда, 3 — коррекция. Вот как это выглядит:

- Волна 1, 3 и 5 — это толчки вверх (если тренд восходящий).

- Волна 2 и 4 — откаты вниз, но они никогда не пробивают начало предыдущей волны.

Коррекционные волны гораздо разнообразнее. Их принято делить на три основных типа: зигзаг, плоскость и треугольник. Зигзаг — это глубокая коррекция, обычно она состоит из трёх волн (А, В, С). Вторая волна (В) часто бывает самой короткой, а первая и третья — длинные. Плоскость выглядит более «плоско», с примерно равными волнами, часто происходят боковые движения цен.

Треугольник напоминает сужающуюся фигуру с пятью волнами, где цена «сжимается» перед последующим мощным движением. Волны Эллиота работают на разных временных интервалах. То, что ты видишь на часовом графике, может быть частью гораздо большего циклового движения на дневном или недельном таймфрейме. Это называется фрактальной природой волн. Все волны делятся на степени:

| Степень волны | Пример | Описание |

|---|---|---|

| Суперциклы | Суперволны (Grand Supercycle) | Длительное движение, охватывающее десятилетия |

| Цикл | Между годами и несколькими годами | Крупные тренды и коррекции |

| Основная | Недельные или месячные графики | Главные движения тренда |

| Малая | Дневные графики | Среднесрочные движения внутри основного тренда |

| Минутная | Часовые и минутные графики | Краткосрочные волны внутри малой |

Понимание типов и степеней волн очень важно, потому что если ошибиться с их распознаванием, то прогноз рынка может оказаться неверным. Сначала кажется, что все сложно, но со временем ты начнёшь «чувствовать» рынок и видеть, где заканчивается одна волна и начинается другая.

Как использовать волны Эллиота для анализа рынка

Применение волн Эллиота — это как попытка заглянуть вперед и предсказать, куда пойдёт рынок. На практике это значит, что ты пытаешься определить, на какой волне сейчас находится цена. Например, если видишь, что рынок на четвёртой волне из импульсных, то стоит ждать пятую — последнюю волну движения в тренде, которая часто бывает мощной. Для начала нужно уметь правильно рисовать волны на графике.

Чаще берут за основу пятиминутные, часовые или дневные графики. Отмечаешь импульсные волны и коррекции. Иногда помогает начать с простого — найти большую пятёрку, а потом — уже внутри неё мелкие волны. Чаще всего используют волны Эллиота вместе с другими инструментами теханализа. Например, уровни Фибоначчи помогают определить, насколько глубоко может быть коррекция. Если волна 2 откатилась ровно до 61.8% от волны 1, это классический сценарий для продолжения тренда. Вот краткая схема работы с волнами Эллиота:

- Определи тренд и отметь импульсные волны.

- Определи коррекционные волны и их тип.

- Подтверди анализ с помощью других индикаторов (Фибоначчи, объемы, осцилляторы).

- Выставь точки входа и выхода на основе ожиданий следующей волны.

- Следи за изменениями и корректируй волновой анализ.

Важно помнить, что волновая теория работает не как железное правило, а скорее как гибкий инструмент. Иногда волны могут «сдвигаться» или смешиваться из-за новостей и внешних факторов. Поэтому я советую использовать волны Эллиота как часть комплексного анализа, а не полагаться на них полностью.

Рынок — это не машина с точной последовательностью, а живой организм, который иногда ведёт себя непредсказуемо. Волны помогают увидеть общую картину, но не стоит забывать о здравом смысле и других инструментах.

Оценка текущей рыночной ситуации с помощью волн Эллиота

Когда говорим о волн Эллиота, на самом деле имеется в виду способ понимать, что происходит на рынке прямо сейчас. Здорово, что эта теория показывает рынок не как хаос, а как последовательность определённых движений. С помощью волн я могу увидеть, в какой фазе находится тренд. Чтобы оценить ситуацию, сначала нужно найти текущую волну на графике. Волны Эллиота делятся на импульсные и коррекционные.

Импульсные толкают курс вперёд, а коррекционные показывают откат. От того, какую волну видишь, зависят следующие действия. Например, если мы находимся в третьей импульсной волне, это значит, что тренд сильный и, скорее всего, продолжится. Если же видна коррекционная волна, лучше подождать с покупкой, так как возможен откат цены. В анализе помогут считать, сколько волн уже прошло и какие из них — главные, а какие — второстепенные. Вот основные сигналы для оценки:

- Импульсные волны идут с мощным движением цены;

- Коррекционные волны идут медленнее и имеют обратное направление;

- Волны можно разделить на подволны, что помогает увидеть детали рынка;

- Наблюдать за паттернами волн — это как смотреть в зеркало рынка.

Такой подход не даст точно предсказать, но позволит понимать, когда лучше войти или выйти из позиции. Ведь рынок меняется, но волны Эллиота дают структуру, которой можно доверять.

Применение волновой теории при торговле акциями и валютой

На практике я заметил, что волны Эллиота отлично подходят для торговли как акциями, так и валютой. Они помогают быть чуть более уверенным в своих решениях и избегать лишних рисков. Волновая теория позволяет понять, где начинается новый тренд и где можно ожидать коррекцию. Что полезно при торговле акциями? Волны показывают, когда акции активно растут (импульсные волны), и когда они откатываются или консолидируются (коррекционные волны).

На основе этого набирают позиции в точках разворота, когда коррекция заканчивается, и начинается новая импульсная волна. С валютой ситуация похожая, но тут важны ещё новости и события. Теория волн помогает структурировать рыночный шум и увидеть общую картину. Многие трейдеры используют её, чтобы планировать входы и выходы, особенно на среднесрочных и долгосрочных таймфреймах. Вот как я обычно использую волны в торговле:

| Этап торговли | Что смотрю | Действие |

|---|---|---|

| Определение тренда | Импульсные волны | Открываю позицию в направлении тренда |

| Коррекция | Коррекционные волны | Выжидаю, не торгую |

| Завершение волны | Сигналы разворота | Закрываю позицию или разворачиваюсь |

Такой подход помогает минимизировать убытки и ловить основные движения рынка. Волны Эллиота — не магия, а инструмент, который подсказывает логику в кажущемся хаосе цен. Главное — учиться читать эти волны, и тогда откроется много интересного.

Использование индикаторов для подтверждения волн Эллиота

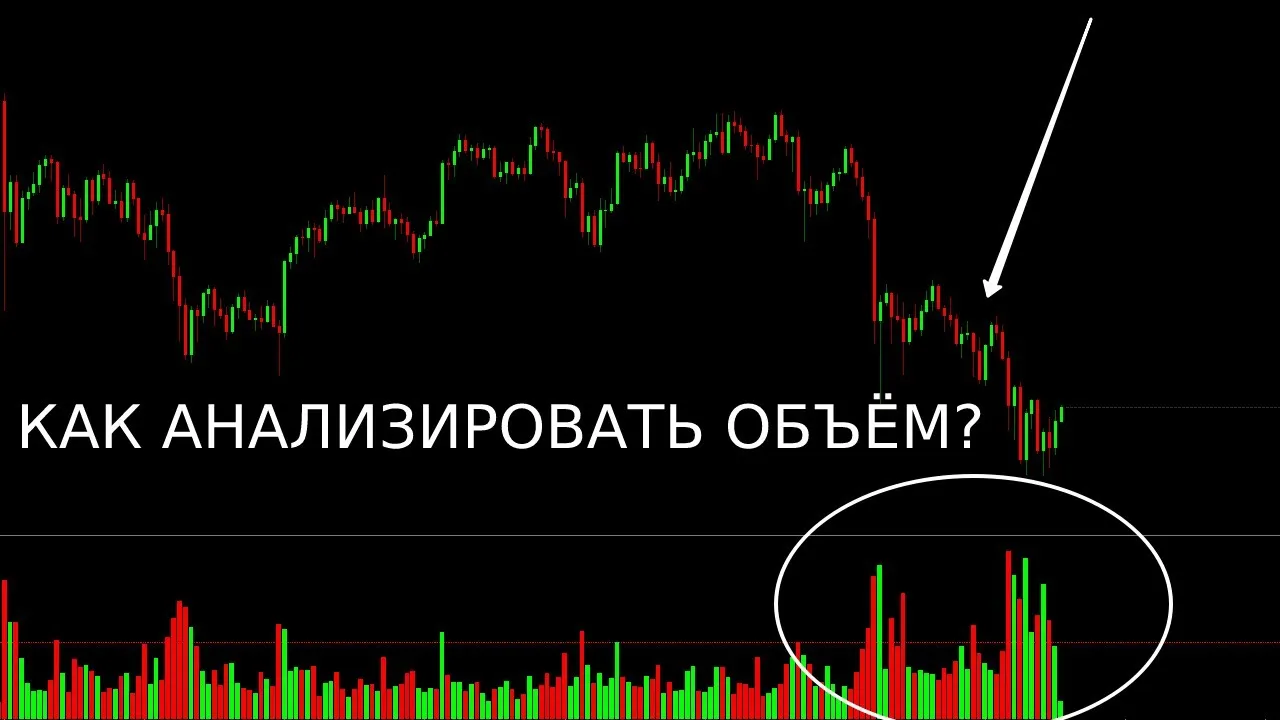

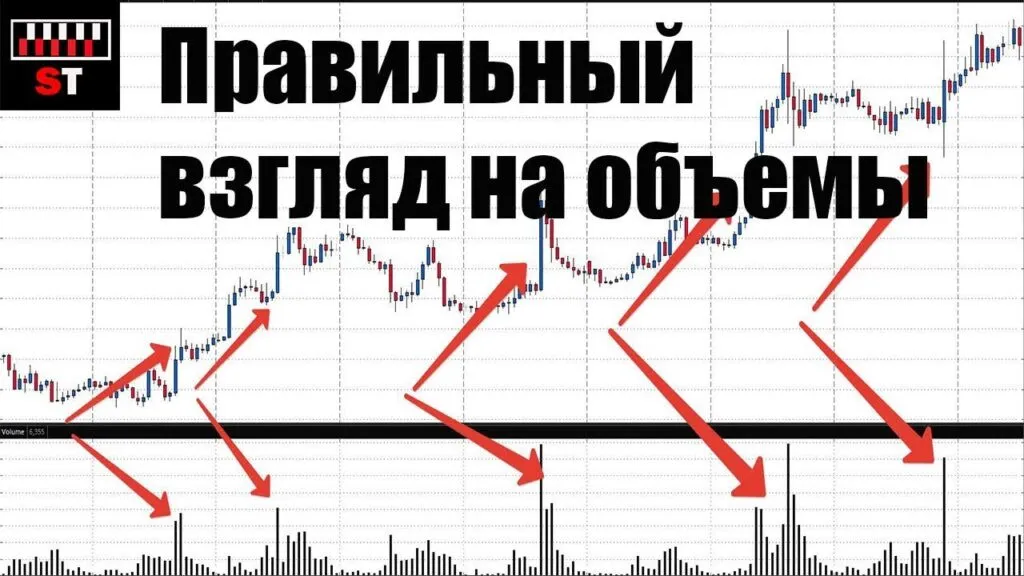

Когда начинаешь работать с волнами Эллиота, понимаешь, что просто смотреть на график и пытаться угадать, где волна начинается и заканчивается, бывает очень сложно. Здесь на помощь приходят индикаторы. Они помогают подтвердить наши идеи и сделать анализ более точным. Без них легко ошибиться и принять ложный сигнал за настоящий.

Среди популярных индикаторов для подтверждения волн Эллиота часто используют осцилляторы, объемы и инструменты, основанные на нормировании цен. Они дают дополнительную информацию о силы и направленности движения рынка. Например, индикаторы могут показать, насколько сильна импульсная волна или когда начинается коррекция. Волновая теория прекрасно сочетается с техническими индикаторами, потому что они работают на разных уровнях понимания рынка.

Не стоит воспринимать индикаторы как панацею. Они лишь предоставляют данные, которые нужно уметь правильно интерпретировать. Иногда индикаторы могут давать запаздывающие сигналы, поэтому важно использовать их в комплексе и совмещать с чистым анализом волн Эллиота. Это позволит повысить качество решений и избежать большинства ошибок.

Делая ставку на комплексный подход, вы выберете более уверенный путь в своей торговле и аналитике на рынке. Индикаторы — это ваш помощник, который помогает здраво оценивать сигналы, получаемые из волн Эллиота.

Настройка и применение осциллятора волн Эллиота

Осцилляторы — один из лучших инструментов для работы с волнами Эллиота. Они позволяют отслеживать моменты перекупленности или перепроданности, а также моменты изменения тренда. Чаще всего я использую для этих целей стохастический осциллятор и RSI (индекс относительной силы). Они оказывают хорошую поддержку при определении завершения волны и начала новой.

Настройка осциллятора несложная, но требует понимания некоторых ключевых параметров. Обычно берут период от 10 до 14, чтобы индикатор реагировал на текущие движения, но не слишком шумел. Можно немного экспериментировать с настройками, чтобы осциллятор лучше подходил именно под выбранный таймфрейм и инструмент.

| Параметр | Описание | Рекомендуемое значение |

|---|---|---|

| Период | Количество свечей, на основе которых считается осциллятор | 10-14 |

| Уровень перекупленности | Значение, указывающее на слишком высокие цены | 70-80 |

| Уровень перепроданности | Значение, показывающее, что цена слишком низкая | 20-30 |

Когда осциллятор достигает зоны перекупленности, значит, вторая или пятая волна может закончиться. Если он в зоне перепроданности — это часто сигнал для начала новой импульсной волны. Важно смотреть на дивергенции, когда цена обновляет экстремум, а осциллятор — нет. Это самый сильный сигнал, который подсказывает возможный разворот.

«Индикатор — это не волшебная палочка, а лишь дополнительный глаз, который помогает сделать выводы о состоянии рынка более объективными.»

Используя осциллятор волн Эллиота, можно строить более надежные прогнозы. Главное — сочетать его сигналы с анализом самой структуры волн. Тогда ошибки будут минимальными, а торговля станет увереннее.

Преимущества и ограничения волновой теории Эллиота в трейдинге

Когда я впервые начал использовать волны Эллиота, меня сразу привлекла их простота и структурированность. На самом деле, эта теория дает понятную схему, с помощью которой можно оценивать движение рынка. Одно из главных преимуществ — возможность прогнозировать тренды, так как рынок, согласно Эллиоту, движется в повторяющихся циклах и волнах. Это помогает понять, где сейчас находится цена и чего ожидать дальше. Волны позволяют видеть, когда тренд сильный, а когда начинается коррекция или разворот.

Еще плюс — волны работают на разных таймфреймах. Это значит, что как для краткосрочной, так и для долгосрочной торговли можно применять один и тот же подход. К тому же, волновая теория гармонично сочетается с другими инструментами технического анализа — например, с уровнями поддержки и сопротивления, индикаторами и паттернами.

Однако, у теории Эллиота есть и свои ограничения. Самое сложное — правильное определение волн. Иногда границы волн очень размытые, и можно неверно интерпретировать движение цены. Это приводит к ошибкам в прогнозах. Волны не всегда выражены четко, особенно на сильных новостных событиях и неожиданных рыночных колебаниях.

Еще один момент — теория требует опыта и практики. Без хорошего понимания рынка легко запутаться и увидеть не те волны. В этом смысле, волны Эллиота не дают точные сигналы для входа и выхода, а дают скорее ориентиры. Поэтому использовать волну Эллиота рекомендуется в комплексе с другими методами.

| Преимущества | Ограничения |

|---|---|

| Прогнозирование рыночных трендов и коррекций | Сложности с правильным определением границ волн |

| Применимость на разных таймфреймах | Чувствительность к новостным событиям и рыночной волатильности |

| Комбинирование с другими инструментами анализа | Не дает точных точек входа/выхода, требует опыта |

Типичные ошибки при применении волн Эллиота и пути их избегания

Очень часто я встречал у новичков одну и ту же ошибку — неправильная идентификация волн. Люди пытаются втиснуть движение цены в стандартную 5+3 структуру, даже если на графике совсем другая картина. Это приводит к неправильным прогнозам и убыткам. Совет — внимательно изучать структуру и не бояться признавать, что сейчас нечеткая волновая картина.

Еще одна типичная ошибка — слишком уклоняться в идеализированное применение теории. Волны Эллиота — это не догма, а инструмент. Важно помнить, что волны могут накладываться друг на друга и быть частью большего цикла. Не стоит искать точные точки, где заканчивается каждая волна, если рынок не дает таких четких сигналов.

Переоценка важности волн тоже частая ошибка. Когда трейдеры забывают применять риск-менеджмент и полагаются только на волны, это чревато потерями. Волновой анализ всегда лучше использовать вместе с лимитами риска.

«Понимание своей ошибки — первый шаг к успеху в торговле.»

Чтобы избежать проблем, я рекомендую следующее:

- Проводить анализ волновой структуры на разных таймфреймах — это помогает увидеть полную картину.

- Использовать дополнительные индикаторы и уровни поддержки/сопротивления для подтверждения волн.

- Не поддаваться желанию найти волны любой ценой, если структура слишком непонятна.

- Обязательно применять правила управления капиталом и не рисковать слишком большим процентом депозита.

Такой подход помогает значительно снизить ошибки и повысить качество анализа, а, значит, и результаты в трейдинге.

Практические примеры анализа с использованием волн Эллиота

Давайте разберёмся, как на практике можно применять волны Эллиота для анализа рынка. Это не просто теория, а реальный инструмент, который помогает понять, куда движется цена и когда лучше войти или выйти из сделки. Представьте, что мы смотрим на график акций. Сначала нужно определить основной тренд, он станет главным ориентиром. Обычно волны Эллиота делятся на пять волн тренда и три волны коррекции.

Пример первый: на графике замечаем пять волн вверх. Это значит, что движемся в направлении роста. После этого начинается коррекция из трёх волн вниз. Это классический паттерн. Если вы видите такую структуру, можно предположить, что после коррекции начнётся новый подъём. Такой подход помогает выбрать выгодные моменты для покупок.

Второй пример связан с валютным рынком. Возьмём пару EUR/USD. При сильном бычьем тренде волновой анализ покажет очередной подъём в третьей волне. Третья волна чаще всего самая длинная и мощная. Если вовремя её определить, можно получить максимальную прибыль. Многие трейдеры используют это для планирования сделок с минимальным риском.

| Параметр | Описание | Пример применения |

|---|---|---|

| Пять волн тренда | Движение цены в основном направлении | Рост цены акций Apple в течение нескольких недель |

| Три волны коррекции | Откат цены против главного тренда | Падение цены после подъёма на рынке нефти |

| Третья волна | Чаще всего самая сильная и протяжённая волна | Укрепление доллара на Forex в течение месяца |

Важно помнить, что волны Эллиота часто вложены друг в друга. То есть внутри большой трендовой волны может быть своя собственная пятиволновая структура. Это создает «фрактальный» рисунок на графике. Опытные аналитики умеют читать эту структуру и предсказывать дальнейшие движения.

«Волновой анализ — это как читать книгу движения рынка. Каждый цикл рассказывает свою историю».

Ещё один практический приём — это поиск сигналов на разворот. Например, если пятую волну тренда сопровождает снижение объёмов торгов, то можно подозревать, что импульс иссякает. Это может стать сигналом к выходу из позиции или открытию сделки в обратную сторону.

Кроме того, для понимания динамики рынка удобно использовать дополнительные индикаторы вместе с волнами Эллиота. Так можно подтвердить наши предположения и уменьшить шансы на ошибку. В практике часто комбинируют волновой анализ с RSI или MACD, чтобы считывать силу импульса и моменты перекупленности или перепроданности.

Не забывайте, что практика — главный учитель. Чем больше вы будете анализировать графики и искать волны, тем проще станет их распознавать. Начинайте с небольших временных интервалов и простых инструментов, постепенно усложняя анализ. Так волны Эллиота станут вашим надёжным спутником в трейдинге или инвестициях.