Мировой рынок меди стоит на пороге серьёзного дисбаланса: растущие расходы на оборонную промышленность и развитие технологий искусственного интеллекта (ИИ) могут спровоцировать острый дефицит металла уже в ближайшие годы. Разберёмся, почему это происходит, какие факторы усиливают проблему и к каким последствиям это может привести для глобальной экономики.

Почему медь так важна?

Медь — один из ключевых промышленных металлов, незаменимый благодаря своей высокой электропроводности и теплопроводности. Её используют в:

- электротехнике и электронике;

- производстве электромобилей (в среднем на один электромобиль требуется в 4–5 раз больше меди, чем на автомобиль с ДВС);

- строительстве и инфраструктурных проектах;

- системах возобновляемой энергетики (солнечные панели, ветряные турбины);

- дата‑центрах и оборудовании для ИИ.

С развитием «зелёной» энергетики и цифровой трансформации спрос на медь стремительно растёт — по прогнозам Международного энергетического агентства (МЭА), к 2040 году он может увеличиться на 50 % и более.

Факторы роста спроса

1. Развитие ИИ и дата‑центров

Искусственный интеллект требует огромных вычислительных мощностей. Для строительства и обслуживания дата‑центров нужны:

- мощные серверы с медными теплоотводами;

- системы охлаждения с медными трубками;

- кабели и соединения из меди для передачи данных и питания.

По оценкам экспертов, каждый новый дата‑центр потребляет десятки тонн меди. С распространением ИИ‑решений этот показатель будет только расти.

2. Оборонные расходы

Современные вооружения и военная техника активно используют электронику и системы управления, где медь незаменима. Рост военных бюджетов в мире (в т. ч. из‑за геополитической напряжённости) ведёт к увеличению закупок:

- военной электроники;

- бронетехники с электросистемами;

- дронов и роботизированных комплексов;

- систем связи и навигации.

3. Электрификация транспорта

Переход на электромобили (EV) — ещё один драйвер спроса. Медь используется в:

- электродвигателях;

- батареях;

- зарядной инфраструктуре.

4. «Зелёная» энергетика

Развитие солнечной и ветряной энергетики требует меди для:

- генераторов;

- трансформаторов;

- линий электропередачи.

Проблемы с предложением

Несмотря на растущий спрос, предложение меди сталкивается с рядом ограничений:

- Длительные сроки запуска новых рудников. От разведки месторождения до начала добычи проходит 10–15 лет. Крупные проекты требуют многомиллиардных инвестиций и сложной экологической экспертизы.

- Истощение богатых месторождений. Легкодоступные запасы истощаются, а разработка новых требует более сложных и дорогих технологий.

- Геополитические риски. Значительная часть мировых запасов меди находится в странах с нестабильной политической ситуацией (Чили, Перу, ДРК).

- Экологические ограничения. Добыча меди — энергоёмкий процесс с высоким углеродным следом. В условиях ужесточения экологических норм многие проекты сталкиваются с запретами или дополнительными требованиями.

- Нехватка инвестиций. В последние годы капиталовложения в разведку и разработку новых месторождений отставали от роста спроса.

Прогнозы и оценки

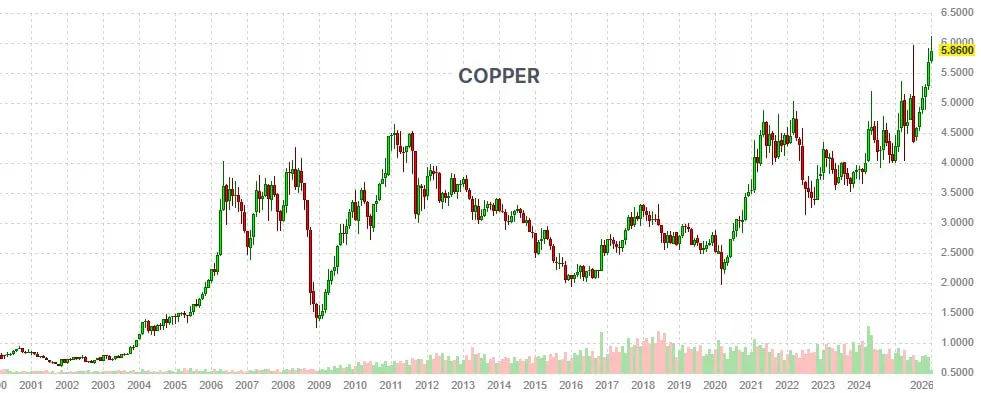

Аналитики рисуют тревожные сценарии:

- По данным S&P Global, к 2035 году дефицит меди может достичь 9,9 млн тонн в год.

- Goldman Sachs прогнозирует рост цен на медь до $15 000 за тонну (при текущих около 8 500–9 000).

- МЭА предупреждает, что без резкого увеличения инвестиций в добычу «зелёный» переход может затормозиться из‑за нехватки ключевых металлов.

Последствия для экономики

Дефицит меди может вызвать:

- Рост цен. Удорожание металла приведёт к увеличению себестоимости производства электроники, электромобилей и инфраструктуры.

- Задержки проектов. Нехватка меди замедлит строительство дата‑центров, зарядных станций и объектов ВИЭ.

- Инфляционное давление. Рост цен на медь может усилить инфляцию в отраслях, зависимых от этого металла.

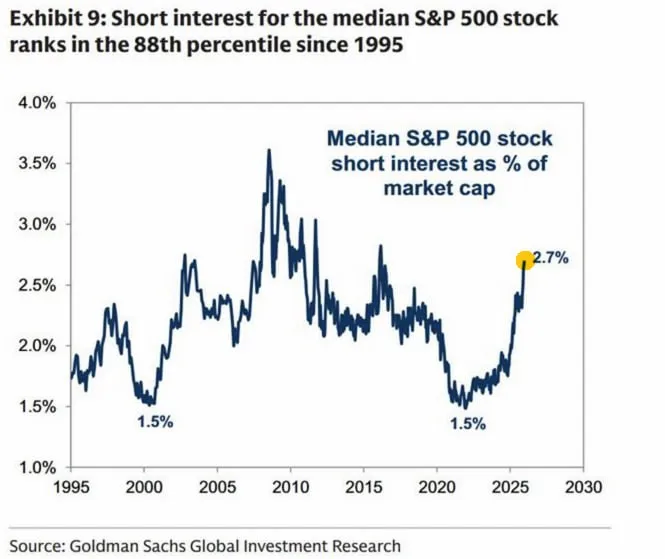

- Усиление конкуренции. Страны и компании будут бороться за доступ к ресурсам, что может привести к новым торговым конфликтам.

- Стимул для инноваций. Дефицит подтолкнёт к поиску альтернативных материалов и технологий переработки вторичного сырья.

Пути решения

Для смягчения дефицита возможны следующие меры:

- Увеличение инвестиций в добычу. Стимулирование разработки новых месторождений и модернизация существующих рудников.

- Развитие переработки. Вторичная медь требует меньше энергии и ресурсов. Повышение уровня рециклинга может частично компенсировать нехватку первичного сырья.

- Поиск заменителей. Исследования в области композитных материалов и сплавов, способных заменить медь в отдельных применениях.

- Оптимизация использования. Внедрение технологий, снижающих расход меди в производстве.

- Международное сотрудничество. Координация между странами‑потребителями и странами‑производителями для обеспечения стабильных поставок.

Заключение

Дефицит меди — не гипотетический риск, а реальная перспектива ближайших лет. Растущие расходы на оборону и ИИ, наряду с «зелёным» переходом, создают беспрецедентную нагрузку на рынок этого стратегического металла. Решить проблему можно только комплексными мерами: от инвестиций в добычу до развития рециклинга и инноваций.

Мировая экономика стоит перед выбором: либо подготовиться к дефициту заранее, либо столкнуться с его негативными последствиями в виде роста цен, задержек проектов и усиления геополитической конкуренции за ресурсы.