Оценка акций — это комплексный процесс определения справедливой (внутренней) стоимости акции, чтобы понять, переоценена она или недооценена рынком. Это ключевой этап для принятия инвестиционных решений. Вот основные подходы и методы:

Содержание

1. Фундаментальный анализ

Основан на изучении финансового состояния компании, отрасли и макроэкономических факторов. Основные методы:

- Дисконтирование денежных потоков (DCF):

- Суть: Оценка акции на основе прогноза будущих денежных потоков компании, приведенных к текущей стоимости с использованием ставки дисконтирования (требуемая инвестором доходность с учетом риска).

- Формула (упрощенно):

Стоимость = Σ [CFₜ / (1 + r)ᵗ]

где CFₜ — денежный поток в году t, r — ставка дисконтирования. - Подходит для: Стабильных компаний с предсказуемыми денежными потоками.

- Мультипликаторы (Сравнительный анализ):

- Суть: Сравнение показателей компании с аналогичными компаниями (аналогами) в отрасли или со среднерыночными значениями.

- Основные мультипликаторы:

- P/E (Price-to-Earnings): Цена акции / Прибыль на акцию (EPS). Показывает, сколько инвесторы готовы платить за 1 рубль прибыли компании. Низкий P/E может указывать на недооцененность (но не всегда!).

- P/S (Price-to-Sales): Цена акции / Выручка на акцию. Полезен для компаний с низкой или отрицательной прибылью (например, растущие стартапы).

- P/B (Price-to-Book): Цена акции / Балансовая стоимость на акцию. Сравнивает рыночную стоимость с стоимостью активов компании по балансу. Часто применяется для финансовых институтов.

- EV/EBITDA: Стоимость компании (Enterprise Value) / Прибыль до вычета процентов, налогов, износа и амортизации. Позволяет сравнивать компании с разной структурой капитала.

- Подходит для: Быстрой сравнительной оценки в рамках одной отрасли.

- Оценка по дивидендам (DDM — Dividend Discount Model):

- Суть: Оценка акции как суммы будущих дисконтированных дивидендов.

- Формула (Модель Гордона для постоянного роста):

Цена = D₁ / (r — g)

где D₁ — ожидаемый дивиденд в следующем году, r — ставка дисконтирования, g — постоянный темп роста дивидендов. - Подходит для: Зрелых компаний со стабильной и предсказуемой дивидендной политикой.

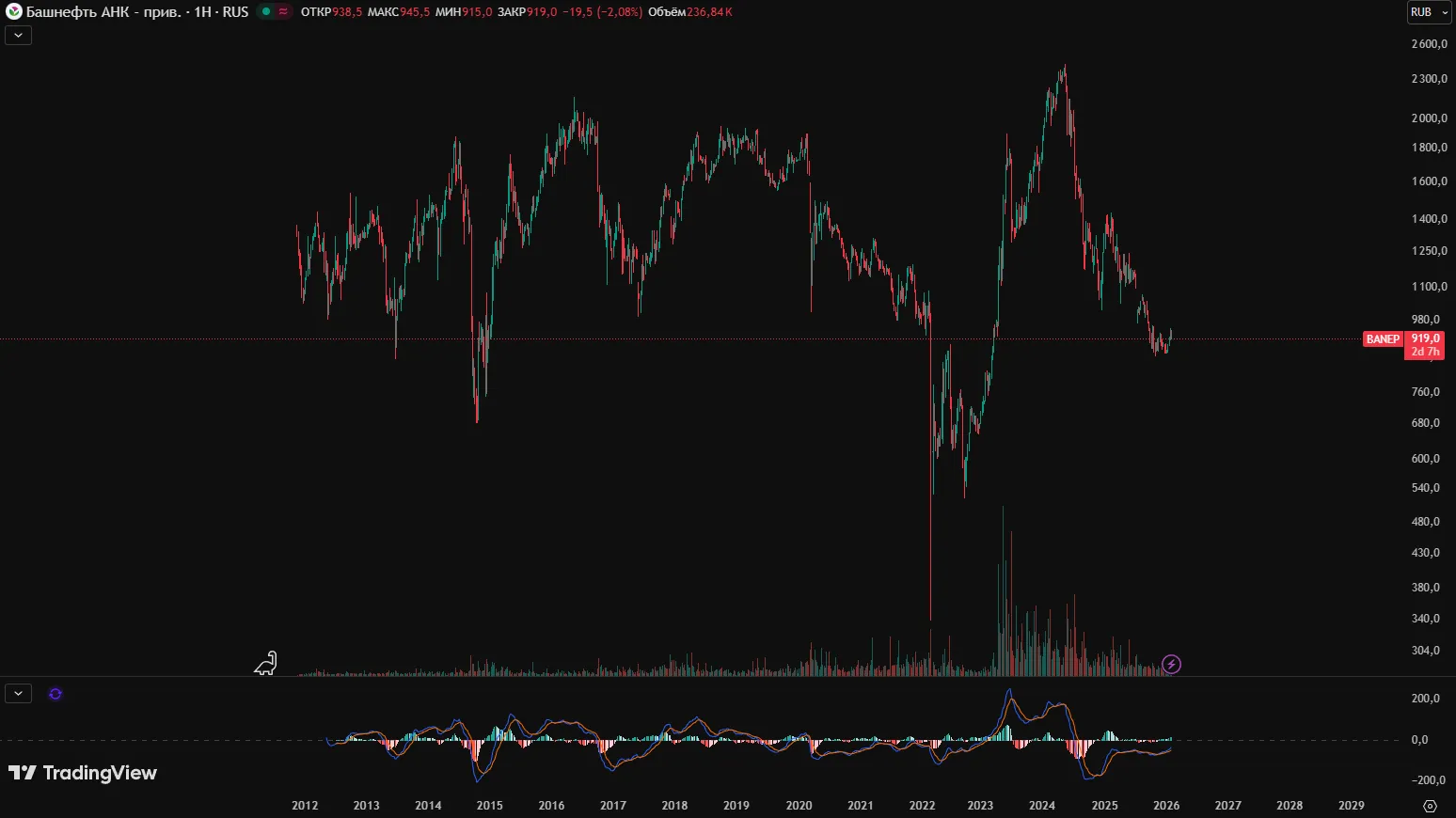

2. Технический анализ

- Суть: Анализ исторических данных о ценах и объемах торгов на графиках для выявления трендов и паттернов, предсказывающих будущее движение цены.

- Инструменты: Графики (свечные, линейные), индикаторы (скользящие средние, RSI, MACD), уровни поддержки/сопротивления.

- Цель: Определить лучшие моменты для покупки или продажи (тайминг), а не фундаментальную стоимость.

- Подходит для: Краткосрочных трейдеров и анализа рыночной психологии.

3. Количественный (статистический) анализ

- Суть: Использование сложных математических и статистических моделей (факторные модели, машинное обучение) для выявления взаимосвязей и прогнозирования доходности.

- Примеры: Модель CAPM (Capital Asset Pricing Model), многофакторные модели (Fama-French).

- Подходит для: Институциональных инвесторов и количественных фондов.

4. Анализ «Сверху вниз» (Top-Down)

- Макроуровень: Анализ глобальной и национальной экономики (ВВП, инфляция, ставки ЦБ, политика).

- Отраслевой уровень: Анализ перспектив и конкурентной среды в конкретной отрасли.

- Компания: Фундаментальный анализ выбранных компаний в привлекательной отрасли.

5. Анализ «Снизу вверх» (Bottom-Up)

- Фокус в первую очередь на фундаментальных показателях конкретной компании, а уже потом на отрасли и макроэкономике. Инвестор ищет сильные компании независимо от текущего состояния рынка или отрасли.

Ключевые факторы, влияющие на стоимость акций

- Финансовые показатели компании: Выручка, прибыль, долг, денежные потоки, рентабельность.

- Темпы роста: Исторические и прогнозируемые темпы роста выручки и прибыли.

- Менеджмент: Качество и репутация руководства.

- Конкурентные преимущества: Наличие «экономического рва» (уникальные технологии, бренд, патенты, низкие издержки).

- Отраслевые факторы: Цикличность отрасли, барьеры входа, уровень конкуренции, технологические изменения.

- Макроэкономика: Ставки процента, инфляция, валютные курсы, налоговая политика, геополитическая стабильность.

- Рыночные факторы: Общая рыночная волатильность, настроения инвесторов (ажиотаж или паника).

Важные моменты

- Нет единого «правильного» метода: Часто используется комбинация подходов. Результаты разных методов могут давать разную оценку.

- Оценка — это прогноз: Всегда основана на предположениях о будущем (темпы роста, ставки дисконтирования, состояние экономики). Эти предположения могут быть неверными.

- Рынок не всегда эффективен: Цена на бирже может значительно отклоняться от расчетной внутренней стоимости из-за иррационального поведения, спекуляций или неполной информации.

- Динамичность: Оценка акции должна регулярно пересматриваться, так как меняются финансовые показатели компании, отраслевые условия и макроэкономика.

- Риски: Любая оценка несет в себе риски ошибки. Диверсификация портфеля помогает снизить эти риски.

Как начать?

- Изучите финансовую отчетность компании: Баланс, Отчет о прибылях и убытках (ОПиУ), Отчет о движении денежных средств (ОДДС) — это основа фундаментального анализа.

- Рассчитайте ключевые мультипликаторы (P/E, P/B, P/S, EV/EBITDA) для компании и сравните с конкурентами и средними по отрасли.

- Попробуйте построить простую модель DCF (есть много шаблонов в Excel).

- Следите за новостями компании и отрасли.

- Используйте аналитические отчеты брокеров и рейтинговых агентств (но критически оценивайте их).

Вывод: Оценка акций требует знаний, анализа и понимания рисков. Для долгосрочного инвестирования фундаментальный анализ — ключевой инструмент. Технический анализ больше подходит для торговли. Всегда проводите собственное исследование (DYOR — Do Your Own Research) перед инвестированием.