Оценка стоимости акций — это фундаментальный процесс в инвестировании, помогающий определить, является ли акция недооцененной (потенциал роста цены), переоцененной (риск падения) или справедливо оцененной. Не существует одного единственного «верного» метода, и инвесторы часто используют комбинацию подходов. Вот основные методы и принципы:

Содержание

Основные методы оценки акций

- Фундаментальный Анализ:

- Суть: Анализ реальной стоимости компании (ее внутренней стоимости или справедливой стоимости) на основе ее финансовых показателей, бизнес-модели, отрасли, управления и макроэкономических факторов.

- Ключевые инструменты:

- Анализ финансовой отчетности: Изучение баланса (активы, обязательства, капитал), отчета о прибылях и убытках (выручка, расходы, прибыль), отчета о движении денежных средств. Рассчитываются коэффициенты:

- Рентабельность: ROA, ROE, ROS.

- Ликвидность: Коэффициент текущей ликвидности, коэффициент быстрой ликвидности.

- Долговая нагрузка: D/E (Debt-to-Equity), Debt/EBITDA.

- Оборачиваемость: Оборачиваемость активов, запасов, дебиторской задолженности.

- Дисконтирование денежных потоков (DCF — Discounted Cash Flow):

- Самый теоретически обоснованный метод. Прогнозируются будущие свободные денежные потоки компании (Free Cash Flow to Firm — FCFF или Free Cash Flow to Equity — FCFE).

- Эти потоки дисконтируются (приводятся) к текущей стоимости с использованием ставки дисконтирования, которая отражает риск инвестиций (часто используется средневзвешенная стоимость капитала — WACC для FCFF или требуемая доходность акционерного капитала для FCFE).

- Справедливая стоимость = Сумма дисконтированных будущих денежных потоков.

- Сложность: Точность сильно зависит от качества прогнозов денежных потоков и выбора ставки дисконтирования.

- Дивидендные модели (DDM — Dividend Discount Model):

- Оценивают акцию как сумму дисконтированных будущих дивидендов. Просты в использовании для стабильных, дивидендных компаний.

- Модель Гордона (постоянного роста): Цена = D1 / (r — g), где D1 — ожидаемый дивиденд на акцию через год, r — требуемая инвестором доходность, g — постоянный темп роста дивидендов.

- Анализ финансовой отчетности: Изучение баланса (активы, обязательства, капитал), отчета о прибылях и убытках (выручка, расходы, прибыль), отчета о движении денежных средств. Рассчитываются коэффициенты:

- Относительная (Сравнительная) Оценка:

- Суть: Сравнение компании с ее аналогами (peer group) на основе рыночных мультипликаторов. Предполагает, что схожие компании должны иметь схожую оценку.

- Ключевые мультипликаторы:

- P/E (Price-to-Earnings — Цена/Прибыль): Цена акции / Прибыль на акцию (EPS). Самый популярный. Показывает, сколько инвесторы готовы платить за 1 рубль (доллар и т.д.) прибыли компании. Высокий P/E может означать ожидание роста или переоцененность.

- P/S (Price-to-Sales — Цена/Выручка): Цена акции / Выручка на акцию. Полезен для компаний с низкой или отрицательной прибылью (стартапы, цикличные отрасли).

- P/B (Price-to-Book — Цена/Балансовая стоимость): Цена акции / Балансовая стоимость на акцию (собственный капитал / кол-во акций). Показывает соотношение рыночной стоимости к стоимости активов за вычетом обязательств. Часто применяется к финансовым институтам.

- EV/EBITDA (Enterprise Value / Earnings Before Interest, Taxes, Depreciation, Amortization): Стоимость компании (рыночная кап-я + долг — денежные средства) / Прибыль до вычета процентов, налогов, износа и амортизации. Популярен для сравнения компаний с разной структурой капитала и налоговыми ставками.

- P/CF (Price-to-Cash Flow — Цена/Денежный поток): Цена акции / Денежный поток на акцию. Считается менее подверженным манипуляциям, чем P/E.

- Как использовать: Рассчитать мультипликаторы для оцениваемой компании и ее аналогов. Определить, торгуется ли компания с премией или дисконтом к группе и почему.

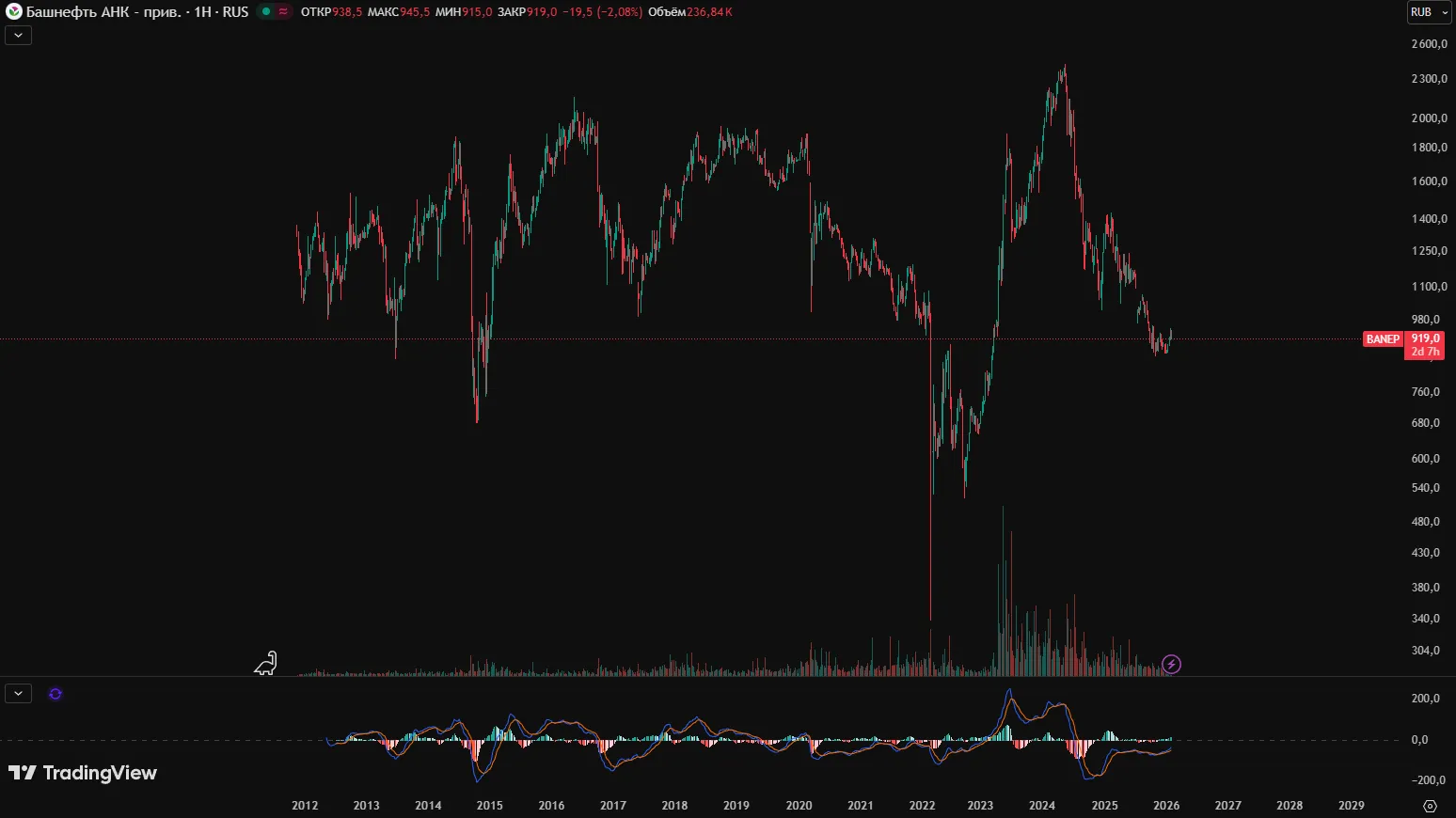

- Технический Анализ:

- Суть: Анализ исторических данных о ценах и объемах торгов для прогнозирования будущего движения цены. Не оценивает внутреннюю стоимость компании, а фокусируется на рыночных трендах и психологии участников.

- Ключевые инструменты:

- Графики (свечные, линейные, баровые).

- Трендовые линии, уровни поддержки и сопротивления.

- Технические индикаторы (скользящие средние, RSI, MACD, объемы и т.д.).

- Использование: Для определения моментов входа/выхода из позиции, выявления трендов. Часто используется краткосрочными трейдерами.

Важные факторы, влияющие на стоимость

- Макроэкономика: Процентные ставки, инфляция, ВВП, безработица, геополитическая стабильность.

- Состояние отрасли: Темпы роста, конкуренция, регулирование, технологические изменения.

- Качество менеджмента: Репутация, стратегия, опыт.

- Финансовое здоровье компании: Прибыльность, долговая нагрузка, ликвидность.

- Конкурентные преимущества: «Экономический ров» (устойчивое преимущество перед конкурентами).

- Рыночные настроения: Оптимизм/пессимизм инвесторов, спекуляции.

Ключевые моменты и риски

- Нет идеального метода: Каждый метод имеет ограничения и допущения. Комбинация подходов дает более полную картину.

- Прогнозы ненадежны: Будущие денежные потоки, темпы роста, ставки дисконтирования — все это оценки, которые могут быть ошибочными.

- Субъективность: Интерпретация данных, выбор аналогов, оценка рисков — все это несет субъективность.

- Рыночная иррациональность: Рынки могут долгое время оставаться нерациональными, и цена акции может сильно отклоняться от расчетной справедливой стоимости.

- Динамичность: Факторы, влияющие на стоимость, постоянно меняются. Оценка должна регулярно пересматриваться.

- Цель оценки: Определить диапазон справедливой стоимости, а не точную цифру.

Практические советы

- Начните с основ: Изучите финансовую отчетность компании.

- Поймите бизнес: Чем занимается компания, как зарабатывает деньги, кто ее конкуренты?

- Используйте несколько методов: Сравните результаты DCF, мультипликаторов.

- Будьте консервативны: Используйте пессимистичные сценарии в прогнозах.

- Сравнивайте с аналогами: Всегда смотрите на компанию в контексте ее отрасли.

- Учитывайте «экономический ров»: Есть ли у компании устойчивое конкурентное преимущество?

- Оцените риски: Финансовые, операционные, отраслевые, макроэкономические.

- Диверсификация: Даже самая тщательная оценка не гарантирует успеха. Диверсифицируйте портфель.

Оценка стоимости акций — это искусство, основанное на науке. Она требует глубокого анализа, критического мышления и постоянного обучения.