В эпоху энергетического перехода уран остается ключевым ресурсом для ядерной энергетики, обеспечивая низкоуглеродную генерацию электричества. По данным на 2025 год, глобальное производство урана оценивается в 60-62 тысячи тонн, с ростом на 2,6% по сравнению с 2024 годом, когда объемы увеличились на 12,4%.

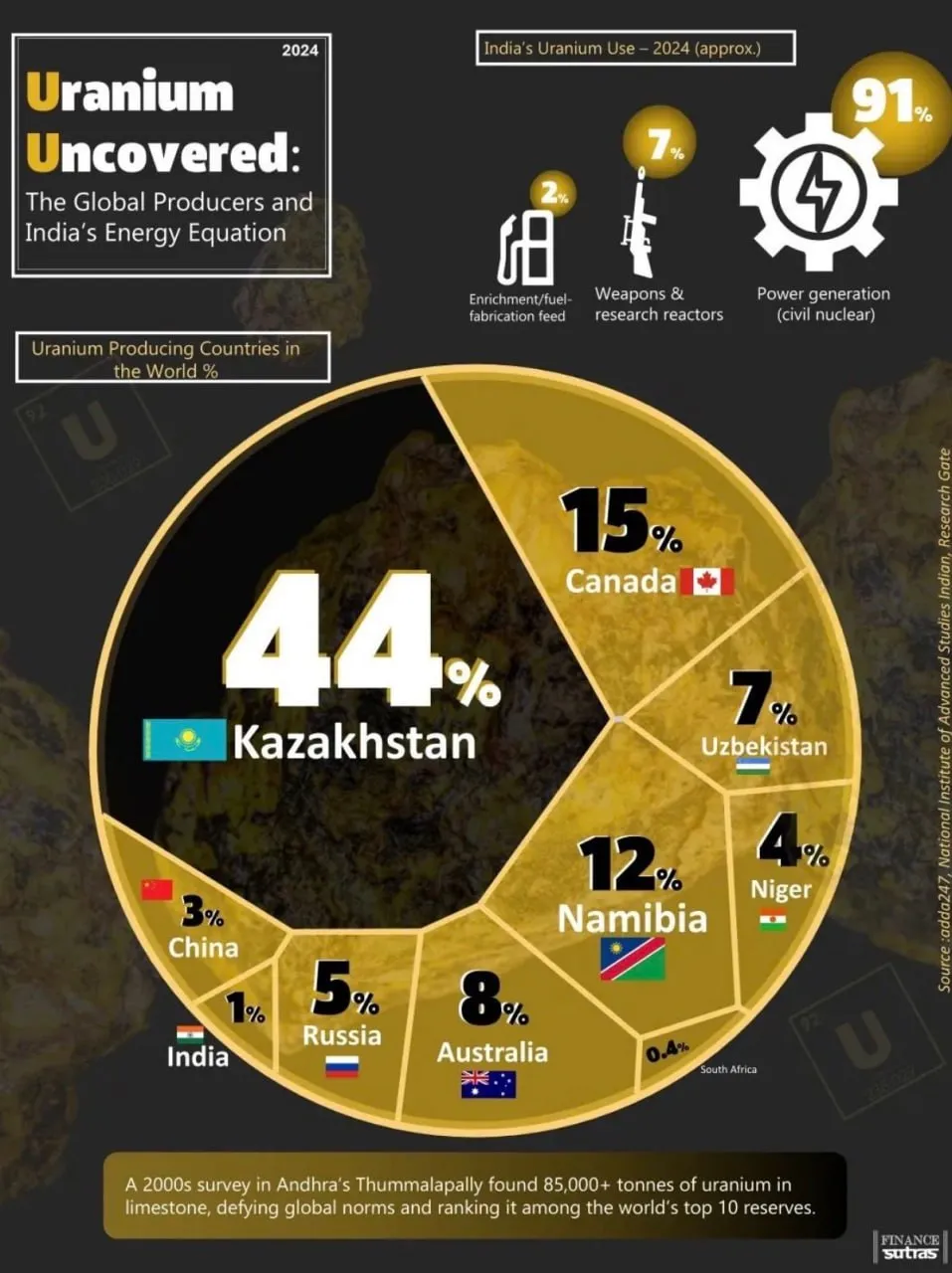

Этот рост стимулирован спросом на ядерную энергию, особенно в контексте климатических целей и дефицита предложения. Мировые производители урана высоко сконцентрированы: топ-шесть стран обеспечивают более 90% глобального добычи. Казахстан доминирует с долей около 39-41%, за ним следуют Канада, Намибия и Австралия.

В 2026 году ожидается дальнейший рост производства, но вызовы, такие как геополитика, экологические регуляции и дефицит новых месторождений, могут замедлить динамику. Эта статья разберет ключевых игроков, их вклад в глобальный рынок, исторический контекст и перспективы, опираясь на последние данные от World Nuclear Association и других источников.

Лидеры производства: топ-страны и их доли

Согласно оценкам за 2024-2025 годы, Казахстан остается абсолютным лидером. В 2024 году страна произвела около 23 270 тонн урана, что составляет 39% мирового объема. Для 2026 года прогноз — 22 000 тонн, или 41% глобального производства. Основные проекты сосредоточены в южных регионах, где используется метод in-situ leaching (ISL), минимизирующий экологический ущерб. Государственная компания Kazatomprom контролирует 21% мирового рынка и продолжает расширять операции, несмотря на глобальный дефицит.

Вторая позиция — у Канады с 14 309 тоннами в 2024 году, или 24%. Для 2026 года ожидается 8300 тонн (15%). Ключевые шахты, такие как McArthur River и Cigar Lake, управляются Cameco, которая производит 17% глобального урана. Канада фокусируется на высококачественном уране, экспортируя в США и Европу, с акцентом на устойчивые практики.

Намибия занимает третье место с 7333 тоннами в 2024 году (12%). Шахты Husab и Rossing, принадлежащие китайским и австралийским компаниям, обеспечивают стабильный рост. Австралия следует с 4598 тоннами (9%), или 7100 тоннами в прогнозе на 2026 (13%). Здесь доминирует BHP с 5% мирового производства, но строгие регуляции ограничивают экспансию.

Узбекистан производит около 4000 тонн (7%), сосредоточившись на ISL-методах в Навои. Россия — 2738 тонн (5%), с проектами в Забайкалье и Урале, управляемыми ARMZ (5%). Китай, Нигер, Украина и США вносят меньший вклад, но Китай доминирует в переработке.

| Страна | Производство 2024 (тонны) | Доля (%) | Прогноз 2026 (тонны) |

|---|---|---|---|

| Казахстан | 23,270 | 39 | 22,000 |

| Канада | 14,309 | 24 | 8,300 |

| Намибия | 7,333 | 12 | ~6,000 |

| Австралия | 4,598 | 8 | 7,100 |

| Узбекистан | 4,000 | 7 | ~3,500 |

| Россия | 2,738 | 5 | 2,800 |

| Китай | 1,600 | 3 | ~1,700 |

| Нигер | 962 | 2 | ~1,000 |

| Украина | 288 | <1 | ~300 |

| США | 260 | <1 | ~300 |

Данные адаптированы из WNA и других источников.

Факторы доминирования и вызовы

Концентрация производства в нескольких странах обусловлена геологией: богатые месторождения в Казахстане и Канаде позволяют низкозатратную добычу. ISL-метод, используемый в 50% мирового производства, доминирует в Азии. Однако вызовы растут: дефицит предложения (2025: 62,2 тыс. т) на фоне спроса от новых реакторов. Геополитика влияет: санкции на Россию ограничивают экспорт, а зависимость от Казахстана (связи с Россией) вызывает беспокойство в Западе.

Экологические и социальные проблемы: в Намибии водные ресурсы под угрозой, в Австралии — сопротивление аборигенов. Топ-компании, такие как Kazatomprom, Cameco и Orano, контролируют 60% рынка, инвестируя в устойчивость.

Исторические параллели

Производство урана эволюционировало: в 1970-х пики из-за холодной войны, в 2007 — ралли цен до $148/фунт. После Фукусимы 2011 года спад, но с 2020-х рост на фоне «зеленой» энергии. Казахстан обогнал Канаду в 2009 году, производя в 2022 21,227 т (43%). В 2022 глобальное производство — 49,355 т, в 2024 — около 60,213 т.

Перспективы на 2026 год и дальше

В 2026 году производство может вырасти до 65 тыс. т, с фокусом на новые проекты в Канаде и Австралии. США, производящие всего 260 т в 2024, инвестируют в отечественные шахты для снижения импорта (36% из Канады). Китай расширяет влияние через инвестиции в Африке. Прогноз IAEA/NEA: ресурсы достаточны на 135 лет, но дефицит до 2030-х возможен.

Риски: цены на уран растут ($84.95/фунт в 2026), стимулируя спекуляции, но регуляции могут замедлить. Для инвесторов: фокус на компании вроде Uranium One (10%).

Заключение: уран как основа будущего энергетики

Мировые производители урана определяют глобальную энергобезопасность. Казахстан и Канада лидируют, но диверсификация необходима для снижения рисков. В 2026 году ралли цен и рост производства подтвердят роль урана в «зеленой» трансформации, но устойчивое развитие — ключ к успеху. Отрасль эволюционирует, балансируя между спросом и экологией.