Финансовое планирование выходит на новый уровень, сочетая технологии, персонализацию и адаптацию к экономическим реалиям. С учетом глобальных вызовов, таких как инфляция, колебания ставок и рост AI, индивидуальные стратегии становятся ключом к финансовой стабильности. Согласно прогнозам, год обещает умеренное снижение процентных ставок и рост в секторах, связанных с технологиями и устойчивостью.

Для жителей Европы, включая Литву, где экономика тесно связана с ЕС, это означает фокус на диверсификации и цифровых инструментах. Эта статья разберет ключевые тенденции финансового планирования 2026 года, предлагая практические советы для создания устойчивого плана. Мы опираемся на анализ экспертов, чтобы помочь вам навигировать в этом динамичном ландшафте.

- Тренд 1: AI и автоматизация в повседневных финансах

- Тренд 2: Персонализация и ценностно-ориентированные инвестиции

- Тренд 3: Улучшение пенсионных планов и борьба с финансовым стрессом

- Тренд 4: Диверсификация и адаптация к экономическим условиям

- Тренд 5: Фокус на целях и адаптивные экосистемы

- Финансовое планирование: практические шаги по реализации плана

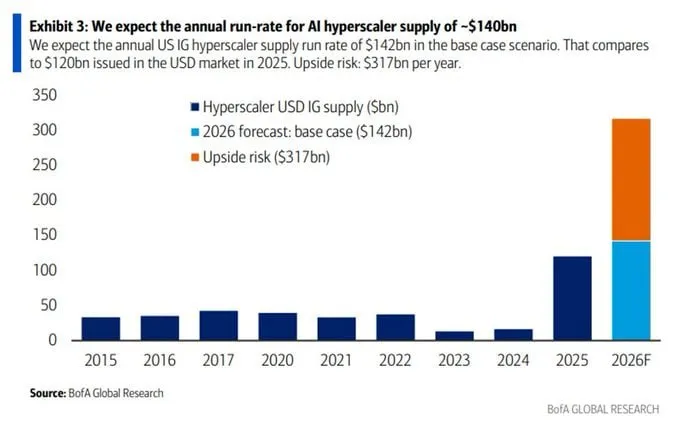

Тренд 1: AI и автоматизация в повседневных финансах

Искусственный интеллект (AI) становится неотъемлемой частью финансового планирования в 2026 году. AI не только анализирует расходы, но и предлагает персонализированные рекомендации, оптимизируя бюджеты и инвестиции. Например, инструменты вроде автоматизированных сберегательных приложений, которые перемещают средства в депозиты без вмешательства пользователя, набирают популярность. В wealth management AI помогает в прогнозировании рисков и создании кастомных портфелей, особенно для высокодоходных клиентов (HNW).

Для повседневного применения: используйте AI-приложения для отслеживания расходов. В 2026 году ожидается, что такие инструменты сэкономят среднему домохозяйству до 10-15% на ненужных тратах. Если вы в Вильнюсе, где стоимость жизни растет из-за инфляции, AI может помочь оптимизировать коммунальные платежи или инвестиции в локальные активы. Однако помните о приватности данных — выбирайте проверенные платформы.

Тренд 2: Персонализация и ценностно-ориентированные инвестиции

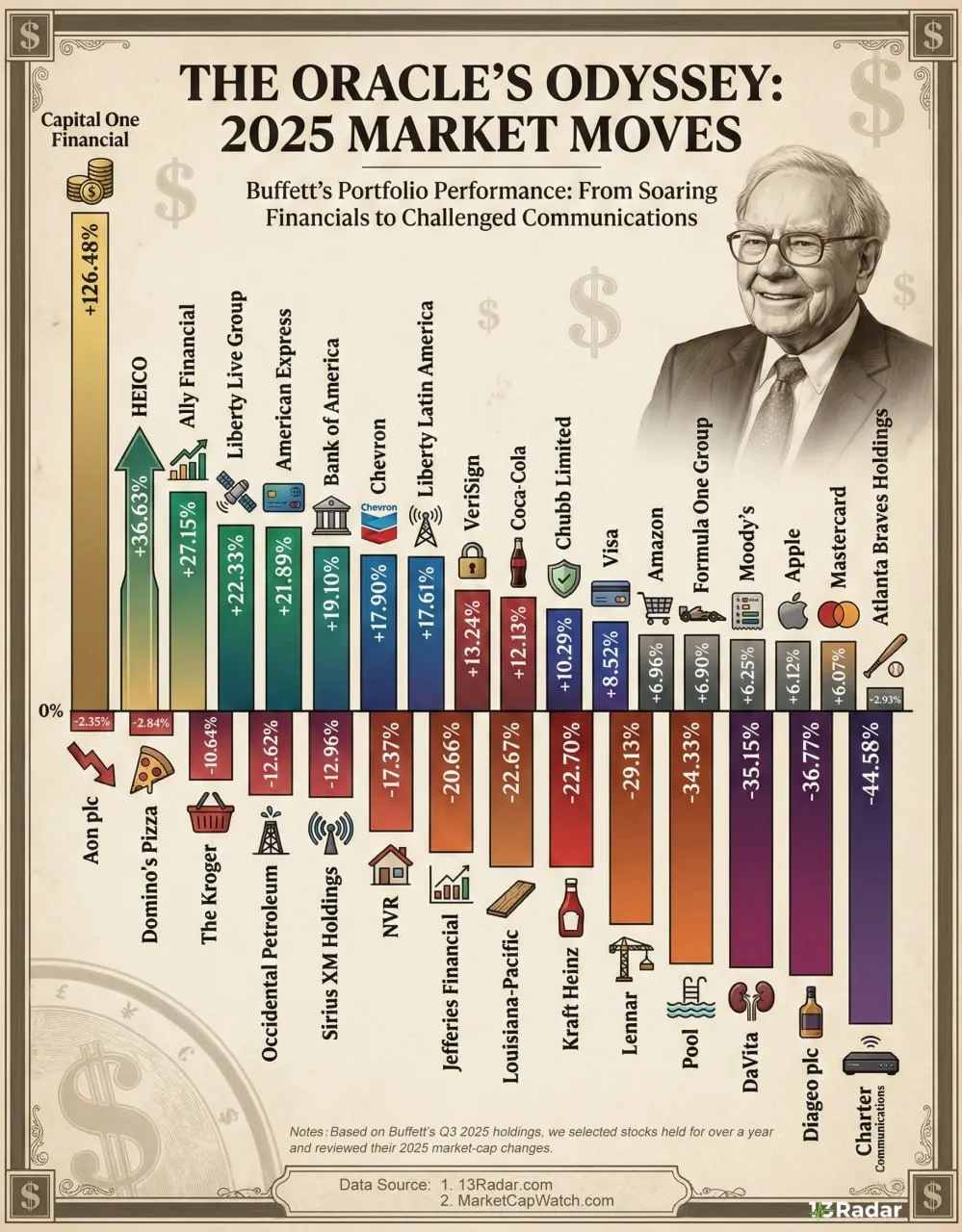

2026 год — эра персонализированного финансового планирования. Традиционные подходы уступают место стратегиям, учитывающим индивидуальные ценности, такие как устойчивость и этичность. Молодые инвесторы, включая миллениалов, предпочитают портфели с акцентом на ESG (экология, социум, управление), где AI помогает интегрировать эти факторы. Альтернативные инвестиции, ранее доступные только элите, демократизируются: от криптовалют до частного капитала.

Совет: Начните с оценки своих ценностей. Если вы фокусируетесь на устойчивости, инвестируйте в зеленые облигации или фонды, ориентированные на возобновляемую энергию. В Европе, с учетом ЕС-политики по климату, такие инвестиции могут принести не только доход, но и налоговые льготы. Для HNW-клиентов миллениальные советники предлагают услуги вроде планирования ликвидности событий и управления рисками.

Тренд 3: Улучшение пенсионных планов и борьба с финансовым стрессом

Пенсионное планирование в 2026 году эволюционирует под влиянием демографии и экономики. С ростом продолжительности жизни фокус на долгосрочных стратегиях: работодатели усиливают матчинг взносов, чтобы привлечь таланты. Молодые работники, испытывающие финансовый стресс, требуют комплексных решений, включая помощь в погашении долгов и чрезвычайные сбережения.

В Литве, где пенсионная система реформируется, важно комбинировать государственные и частные планы. Прогноз: в 2026 году компаниями будет увеличен матчинг на 1-2%, чтобы повысить лояльность сотрудников. Совет: Приоритизируйте матчинг от работодателя — это «бесплатные деньги». Если вы фрилансер, рассмотрите IRA-подобные счета с автоматическими вкладами.

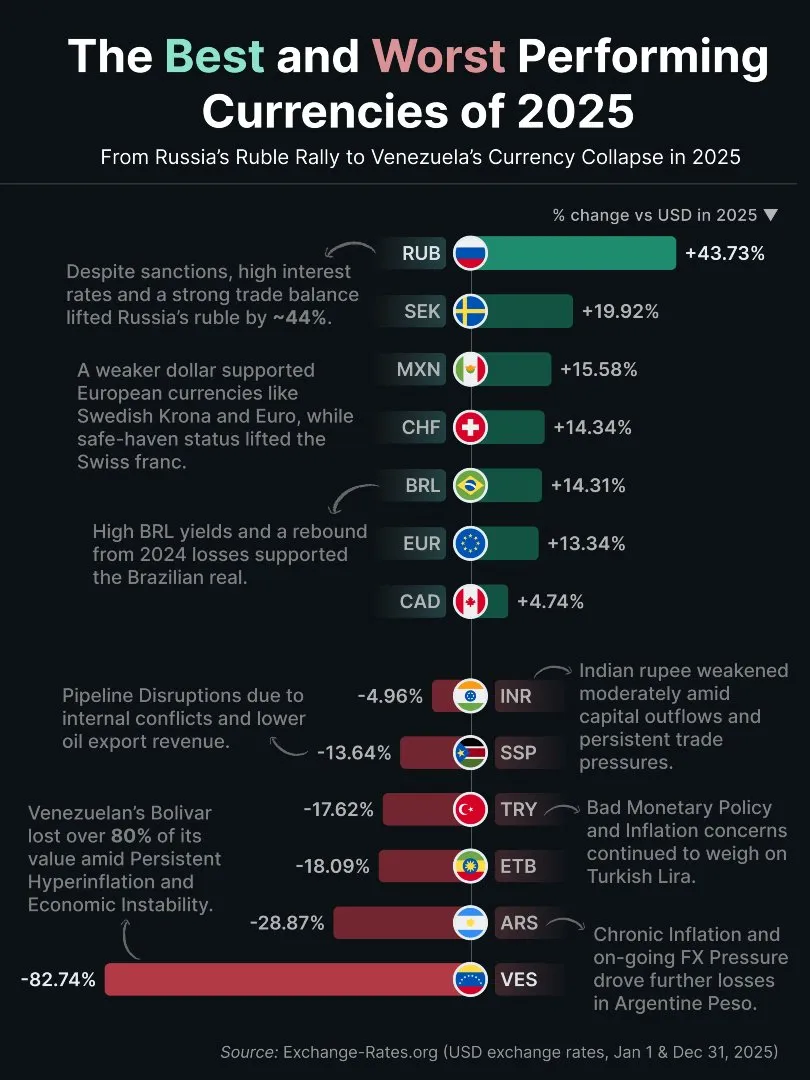

Тренд 4: Диверсификация и адаптация к экономическим условиям

Экономика 2026 года предполагает снижение ставок, что делает облигации привлекательными для дохода. Однако волатильность рынков требует диверсификации: фокус на технологиях, AI и продуктивности. «Громкий бюджетирование» — открытое обсуждение финансов в соцсетях — становится нормой, помогая делиться советами.

Совет: Создайте гибкий план. Учитывайте инфляцию: цельтесь на 3-5% роста сбережений выше инфляции. В Европе инвестируйте в евробонды или ETF на устойчивые сектора. Для 2026: пересмотрите портфель ежеквартально, интегрируя AI для анализа.

Тренд 5: Фокус на целях и адаптивные экосистемы

Финансовые услуги в 2026 превращаются в адаптивные экосистемы: от AI-анализа до интеграции с повседневной жизнью. Приоритеты: определение целей, как снижение долгов или рост инвестиций.

Совет: Начните с 5 ключевых шагов:

- Определите цели;

- Оцените текущее положение;

- Создайте бюджет;

- Инвестируйте диверсифицировано;

- Регулярно корректируйте.

В 2026 используйте инструменты вроде роботы-консультанты для автоматизации.

Финансовое планирование: практические шаги по реализации плана

Чтобы воплотить тренды:

- Выберите AI-платформу для бюджетирования.

- Оцените пенсионный план с учетом матчинга.

- Диверсифицируйте: 40% акции, 30% облигации, 20% альтернативы, 10% наличные.

- Учитывайте риски: инфляцию, ставки.

- Консультируйтесь с экспертами для персонализации.

В заключение, финансовое планирование 2026 — это баланс технологий и личных ценностей. С AI, персонализацией и адаптацией к экономике вы можете построить устойчивый путь к богатству. Год обещает возможности, но требует проактивности. Начните сегодня, и 2026 станет годом финансового успеха.