Дивидендные акции — это акции компаний, которые регулярно выплачивают часть своей прибыли акционерам в виде дивидендов. Они популярны среди инвесторов, стремящихся к стабильному пассивному доходу, а не только к росту стоимости акций.

Содержание

Ключевые характеристики дивидендных акций

- Регулярные выплаты: Компании выплачивают дивиденды по установленному графику (чаще всего ежеквартально, реже — раз в полгода или год).

- Дивидендная доходность (Dividend Yield): Главный показатель для инвестора. Рассчитывается как Годовой дивиденд на акцию / Текущая цена акции * 100%. Показывает, какой процент от стоимости акции вы получаете обратно в виде дивидендов за год.

- Стабильность выплат: Надежные «дивидендные» компании стараются поддерживать или даже увеличивать размер выплат год от года, даже в периоды экономических спадов.

- «Дивидендные аристократы» и «короли»:

- Аристократы (Dividend Aristocrats): Компании из индекса S&P 500, которые не менее 25 лет подряд увеличивают размер своих дивидендов. Считаются эталоном надежности (например, Johnson & Johnson, Coca-Cola, Procter & Gamble).

- Короли (Dividend Kings): Компании, которые не менее 50 лет подряд увеличивают дивиденды. Еще более эксклюзивная группа.

Преимущества инвестирования в дивидендные акции

- Пассивный доход: Регулярные денежные поступления, которые можно тратить или реинвестировать.

- Стабильность и предсказуемость: Компании, выплачивающие дивиденды, обычно зрелые, с устойчивым бизнесом и стабильными денежными потоками. Менее волатильны, чем акции роста.

- Защита от инфляции: Компании, регулярно растущие дивиденды, могут помочь опережать инфляцию.

- Сигнал о здоровье компании: Устойчивая выплата и рост дивидендов — сильный сигнал рынку о финансовом здоровье и уверенности менеджмента в будущих прибылях.

- Эффект сложного процента (при реинвестировании): Реинвестируя полученные дивиденды обратно в покупку новых акций, можно значительно ускорить рост инвестиционного портфеля в долгосрочной перспективе.

- Потенциал роста капитала: Хотя основной фокус — на доходе, многие дивидендные акции также растут в цене со временем.

Риски и недостатки

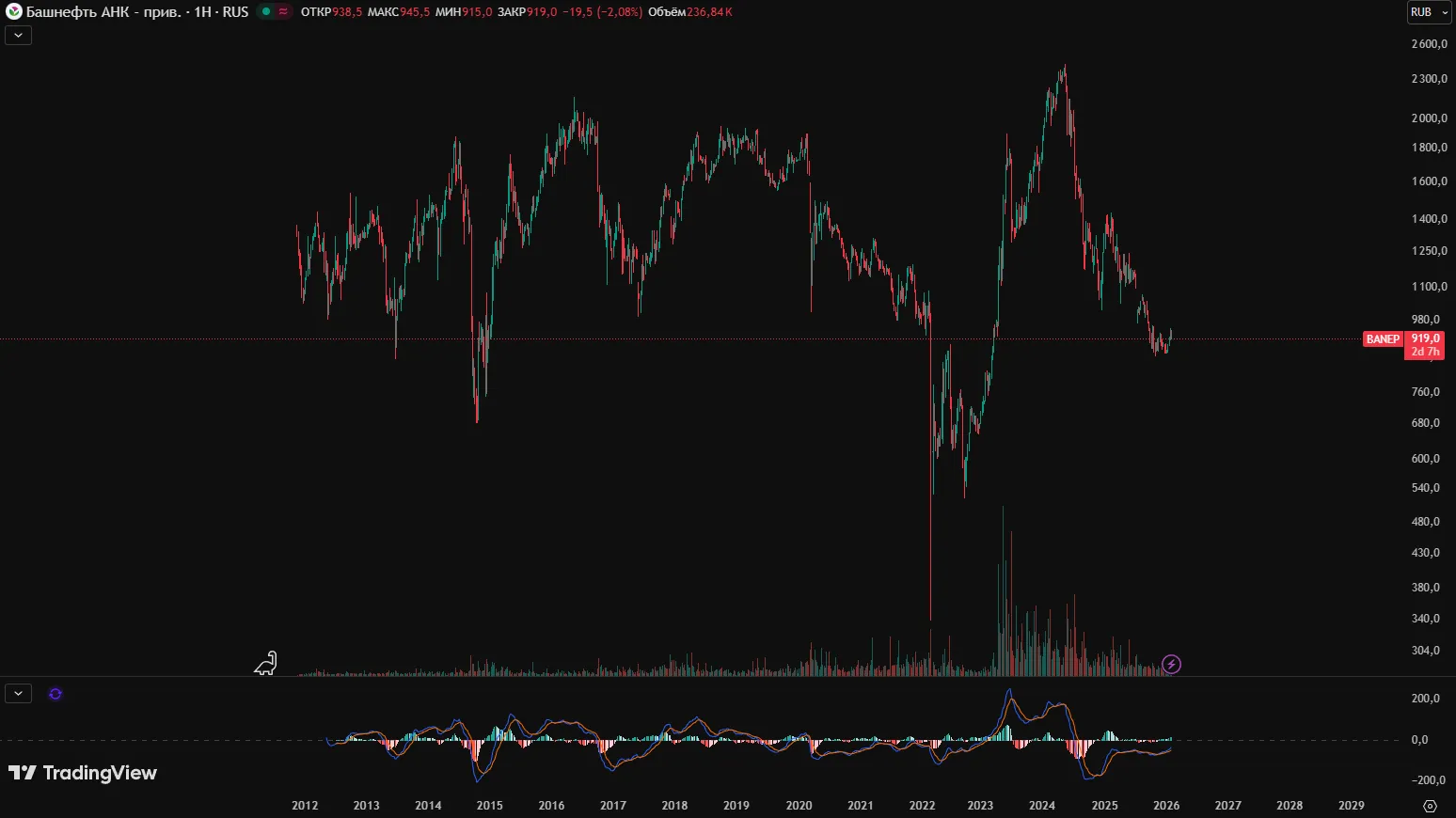

- Снижение или отмена дивидендов: Если у компании ухудшается финансовое положение, она может сократить или вовсе отменить выплату дивидендов. Это часто приводит к резкому падению цены акции.

- Высокая дивидендная доходность может быть ловушкой: Сверхвысокая доходность (например, 10%+) часто сигнализирует о высоком риске. Рынок может ожидать проблем у компании или снижения дивиденда, что уже отражено в низкой цене акции.

- Налогообложение дивидендов: В большинстве стран дивиденды облагаются налогом (ставка зависит от юрисдикции и типа счета).

- Меньший потенциал роста по сравнению с акциями роста: Дивидендные компании часто вкладывают меньше прибыли обратно в стремительный рост бизнеса.

- Чувствительность к процентным ставкам: Когда процентные ставки растут, доходность облигаций становится привлекательнее, и инвесторы могут перекладывать деньги из дивидендных акций в облигации, что давит на их цены.

- Инфляционный риск: Если рост дивидендов отстает от инфляции, реальная покупательная способность дохода снижается.

На что обращать внимание при выборе дивидендных акций

- Дивидендная доходность: Сравнивайте со средним по рынку и сектору. Избегайте аномально высоких значений без понимания причин.

- Коэффициент выплаты дивидендов (Payout Ratio): Дивиденды на акцию / Прибыль на акцию (EPS) * 100%. Показывает, какую долю прибыли компания направляет на дивиденды.

- >75-80%: Высокий риск — у компании мало средств на развитие, погашение долгов или на черный день. Уязвима при снижении прибыли.

- 40-60%: Часто считается комфортным уровнем, баланс между выплатами акционерам и инвестициями в рост.

- <35%: Компания консервативна в выплатах, есть большой запас прочности и потенциал для роста дивидендов в будущем.

- Стабильность и рост выплат: История дивидендных выплат за 5-10 лет и более. Увеличивает ли компания дивиденды?

- Финансовое здоровье компании:

- Стабильные и растущие выручка и прибыль.

- Управляемый уровень долга (Debt-to-Equity Ratio).

- Сильные денежные потоки (Free Cash Flow — FCF). Дивиденды должны покрываться свободным денежным потоком.

- Перспективы отрасли: Есть ли у бизнеса компании устойчивые конкурентные преимущества (экономический ров)? Находится ли отрасль в упадке или имеет потенциал роста?

Примеры секторов, где часто встречаются дивидендные акции

- Коммунальные услуги (Utilities): Электричество, газ, вода. Стабильный спрос, регулируемые тарифы.

- Потребительские товары (Consumer Staples): Продукты питания, напитки, товары повседневного спроса (нециклические). Люди покупают их всегда.

- Энергетика (Energy): Нефтегазовые компании (особенно крупные интегрированные).

- Финансы (Financials): Крупные банки, страховые компании (но чувствительны к кризисам).

- Телекоммуникации (Telecom): Операторы связи.

- Реальные инвестиционные трасты (REITs): Компании, владеющие недвижимостью и обязанные выплачивать большую часть прибыли акционерам. Обычно имеют высокую доходность.

Стратегии

- «Дивидендная аристократия»: Фокус на компании с длительной историей роста дивидендов.

- Высокая дивидендная доходность: Поиск акций с максимальной текущей доходностью (но с повышенным риском).

- Дивидендный рост (Dividend Growth): Фокус на компании с высоким потенциалом увеличения дивидендов в будущем, даже если текущая доходность умеренная.

Итог

Дивидендные акции — мощный инструмент для построения портфеля, генерирующего регулярный пассивный доход, особенно в сочетании с долгосрочной стратегией реинвестирования. Однако они требуют тщательного фундаментального анализа и понимания рисков. Они подходят инвесторам с консервативной или умеренной толерантностью к риску, ориентированным на доход и стабильность, а не на максимальный прирост капитала в краткосрочной перспективе.