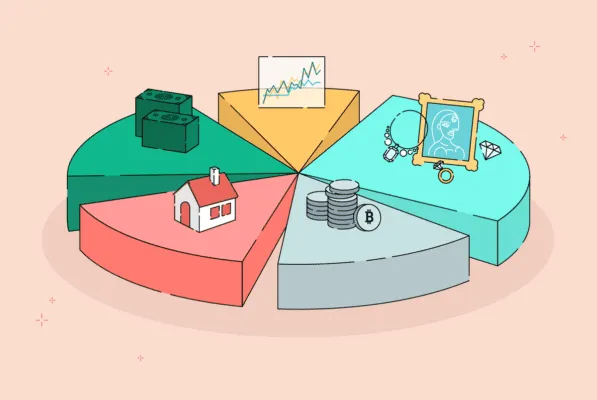

Диверсификация инвестиций — это стратегия распределения капитала между различными активами, секторами, отраслями, регионами или валютами с целью снижения общего риска портфеля. Её основная идея: «Не класть все яйца в одну корзину».

Содержание

Зачем нужна диверсификация?

- Снижение несистематического (специфического) риска: Это риск, связанный с конкретной компанией, отраслью или страной (банкротство, скандал, спад в отрасли). Диверсификация позволяет минимизировать убытки от проблем одного актива за счет других.

- Сглаживание доходности: Разные активы ведут себя по-разному в одни и те же периоды. Когда одни падают, другие могут расти или стабилизироваться, что делает общую доходность портфеля более предсказуемой.

- Повышение устойчивости портфеля: Портфель лучше переносит рыночные потрясения и экономические циклы.

- Защита от «черных лебедей»: Непредвиденных событий, сильно бьющих по отдельным активам или рынкам.

Основные методы диверсификации

- По классам активов:

- Акции: Долевое участие в компаниях (высокий риск/доходность).

- Облигации: Долговые инструменты (ниже риск/доходность, стабильный доход).

- Недвижимость: Прямая, REITs (фонды недвижимости).

- Товары: Золото, нефть, сельхозпродукция (защита от инфляции).

- Денежные средства и их эквиваленты: Депозиты, краткосрочные гособлигации (высокая ликвидность, низкий риск).

- Альтернативные инвестиции: Венчурный капитал, криптовалюты, хедж-фонды (очень высокий риск, низкая ликвидность).

- По отраслям и секторам экономики:

- Технологии, здравоохранение, финансы, потребительские товары, коммунальные услуги, промышленность и т.д. (разные сектора по-разному реагируют на экономические события).

- По географическому признаку:

- Страны: Инвестиции в развитые (США, ЕС, Япония), развивающиеся (Китай, Индия, Бразилия), и frontier-рынки.

- Регионы: Северная Америка, Европа, Азия, Латинская Америка и т.д. (экономики разных регионов растут несинхронно).

- По валютам:

- Инвестиции в активах, номинированных в разных валютах (доллар, евро, иена, франк и т.д.) для снижения валютного риска.

- По размеру компаний:

- Крупная капитализация (голубые фишки), средняя капитализация, малая капитализация (более волатильны, но выше потенциал роста).

Как реализовать диверсификацию

- Определите свои цели, горизонт инвестирования и терпимость к риску: Это основа для выбора пропорций между разными классами активов.

- Выберите основные классы активов: Решите, какую долю портфеля выделить под акции, облигации, недвижимость и т.д. (например, 60/40, 70/30).

- Диверсифицируйте внутри классов:

- Акции: Купите акции компаний из разных секторов и стран. Проще всего через ETF или ПИФы, которые сразу дают доступ к сотням или тысячам акций.

- Облигации: Разные эмитенты (государство, муниципалитеты, корпорации), разные сроки погашения, разные кредитные рейтинги.

- Регулярно ребалансируйте портфель: Со временем пропорции изменяются из-за разной доходности активов. Периодически (например, раз в год) возвращайте портфель к исходному балансу, продавая подорожавшие активы и докупая подешевевшие. Это автоматически заставляет «продавать дорого и покупать дешево».

Важные нюансы и предостережения

- Не устраняет систематический (рыночный) риск: Риск, присущий всему рынку (рецессии, войны, глобальные кризисы). Диверсификация между классами активов помогает его снизить, но не убрать полностью.

- Не гарантирует прибыль: Она снижает риск убытков, но не обещает высокую доходность.

- Ложная диверсификация: Покупка множества акций в одной отрасли или множества взаимосвязанных активов (например, акций нефтяных компаний и фьючерсов на нефть) не дает реального снижения риска.

- Избыточная диверсификация: Слишком большое количество активов усложняет управление портфелем и может увеличить комиссии без значительного дополнительного снижения риска. После определенного порта (обычно 15-30 акций из разных секторов) эффект диверсификации сильно ослабевает.

- Корреляция: Эффективность диверсификации зависит от корреляции (взаимосвязи) между активами. Идеально добавлять активы с низкой или отрицательной корреляцией. В кризисы корреляции часто сходятся к 1 (все падают), что временно снижает эффективность диверсификации.

Примеры диверсифицированных портфелей (очень упрощенно)

- Консервативный: 40% гособлигации (разных стран/сроков), 30% корпоративные облигации (высокого рейтинга), 20% акции голубых фишек (разных секторов), 10% золото/денежные средства.

- Умеренный: 60% акции (40% развитые рынки ETF, 20% развивающиеся рынки ETF), 30% облигации (международные ETF), 10% REITs/товары.

- Агрессивный: 80% акции (50% глобальный ETF, 20% сектор роста, 10% малая капитализация), 15% криптовалюты/альтернативы, 5% денежные средства.

Вывод: Диверсификация — фундаментальный принцип разумного инвестирования. Это не способ «обыграть рынок», а инструмент управления рисками и повышения устойчивости инвестиционного портфеля на долгосрочной дистанции. Правильно диверсифицированный портфель позволяет инвестору спокойнее переживать рыночные колебания и последовательно двигаться к своим финансовым целям.