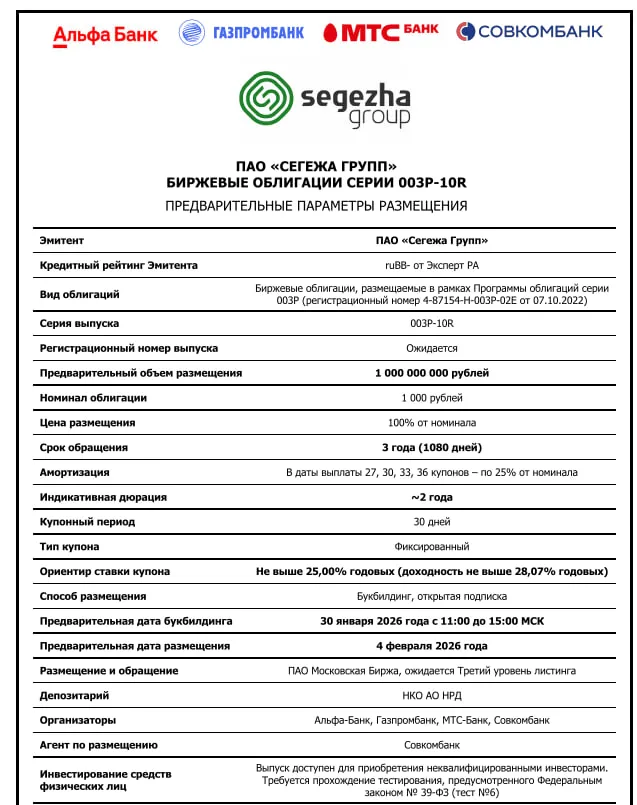

- Объём — 1 млрд руб.

- Срок обращения — 3 года.

- Купон фиксированный с выплатой каждые 30 дней. Ориентир доходности — до 28.07% годовых.

- Предварительная дата букбилдинга — 30 января с 11:00 до 15:00мск.

- Организаторы: Альфа-Банк, Газпромбанк, МТС-Банк, Совкомбанк.

- Приобрести бумаги смогут в том числе неквалифицированные инвесторы

Рублёвое размещение логично вписывается в текущую долговую стратегию Сегежи. Компания последовательно выравнивает профиль заимствований и уходит от пиков нагрузки по ликвидности, делая акцент на предсказуемый график выплат, а не на агрессивное наращивание долга.

Размещение проходит уже после масштабного снижения долговой нагрузки: в 2025 году компания за счёт допэмиссии сократила чистый долг почти в 3 раза — до 60 млрд руб., что улучшило профиль ликвидности и способность обслуживать обязательства при высокой ставке.